8月份,虽已步入全球割胶旺季,但是受天气扰动,国内外主产地天然橡胶产量偏低,而临近金九银十需求旺季,下游轮胎市场有一定的备货需求,因此在供应端下滑、需求端好转的背景下,盘面价格走出了一波流畅的上涨趋势。9月份,考虑到当前国内外天胶产量依旧偏紧,而需求端旺季即将到来,因此价格仍有修复的预期。

一、行情回顾

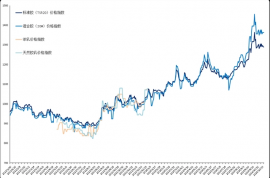

8月份,国内天胶主力合约价格大幅上涨,截至月末涨幅直逼8%。虽已步入全球割胶旺季,但是受天气扰动,8月份国内外主产地天然橡胶产量偏低,而临近金九银十需求旺季,下游轮胎市场有一定的备货需求,因此在供应端下滑、需求端好转的背景下,叠加多头资金的主动性增仓推动,盘面价格走出了一波流畅的上涨趋势。从基差来看,目前达到了近几年同期的低位,主要是近期现货价格相对偏强,按照季节性来看,换月后基差或将呈现修复态势。

二、基本面分析

2.1

天气扰动仍在 供应端或延续偏紧

从ANRPC最新发布的2024年6&7月报告预测来看, 7月全球天胶产量料增0.1%至129.3万吨,前7个月产量料增0.7%至716万吨。而且此次下调了2024年全球天胶产量增速,将5月份预测的1.1%的增幅降至0.4%至1438万吨。其中,主要是将越南前期由增长2.9%变为降低2.1%,其它的保持不变。泰国降0.5%、印尼降5.1%、中国增7.3%、印度增6%、马来西亚增0.6%,其他国家增4.9%。

而8月份,在天气扰动下,国内云南地区降雨偏多,导致割胶天数相对偏低,叠加部分地区受季风性落叶病影响停止割胶,国内8月份以来胶水整体产出整体偏少。从外围市场来看,泰国多地产区存在降雨天气,原料生产受到扰动,原料生产表现相对欠佳,因此在供应偏低的背景下,推动盘面价格修复。考虑到9月份天气扰动仍在,或对阶段性供应产生影响,因此供给端或有一定支撑。

2.2

9全球天然橡胶市场需求仍有考验

ANRPC最新发布的2024年6&7月报告预测来看,7月全球天胶消费量料增加1.3%至131.2万吨,较上月增加2.7%,前7个月料增1.2%至902万吨。对2024年全年全球天胶消费量增速,由5月份3.1%的增幅下调至2.3%,消费量预期在1565.8万吨。其中,中国增速由之前的5.5%下调至3.6%、印度增3%、泰国增1%、马来西亚增54.7%、越南由下降1%转为增加6%、其他国家降3.7%。

7-8月份由于美联储决定维持利率不变、对美国潜在经济衰退的担忧以及美元走弱等因素,市场情绪依然低迷,给现货和期货市场都带来了下行压力。而8月倒数第二周,无论是美联储主席的表态,还是最新公开的美联储7月份货币政策会议纪要,都释放出美国货币政策即将转向的明确信号。结合历史经验看,美联储货币政策转向对全球经济走势影响较大,美联储一旦降息可能对世界经济产生多方面冲击。虽然面临金九银十消费旺季,但是还需关注需求端的实际恢复情况,而美联储降息,可能影响国际贸易复苏,因此实际需求有待考验。

2.3

9月份国内天胶库存将处于阶段性低点

虽然已步入全球割胶旺季,但是受天气扰动,8月份国内外产量偏低,叠加今年上半年天然橡胶进口量偏低,因此国内天胶社会库存呈现季节性去库的局面。截至8月25日,中国天然橡胶社会库存120.5万吨,处于春节以来的低点,深色胶社会总库存为71.6万吨,浅色胶社会总库存为48.9万吨,基本维持相对低位。从进口市场来看, 2024年7月中国天然及合成橡胶(包含胶乳)进口量61.3万吨,环比上涨30.15%,同比下降3.2%。1-7月累计进口量389.7万吨,较2023年同期的463.9万吨下降16%。

从后期来看,9月份天气影响依旧较大,或对供应产生阶段性扰动。而“金九银十”即将来临,叠加轮胎出口市场向好局面延续,下游市场或有一定改善,在利好因素推动下,后期天胶库存将处于阶段性低点,远低于2023年同期水平,但高于2022年同期水平。

2.4

轮胎出口市场延续亮眼 金九银十消费仍有期待

8月份国内轮胎装置开工率呈现小幅下滑。截至发稿,8月国内全钢胎和半钢胎的平均装置开工率分别在55.68%和79.06%,分别较7月均值下滑1.35和0.15个百分点,尤其是全钢胎装置开工率运行负荷偏低,且较去年同期下滑7.5个百分点。临近金九银十需求旺季,下游市场提前备货的预期下,9月轮胎装置开工率存在回暖的预期。

值得一提的是,今年1月、3月、4月、6月以及7月份国内轮胎出口市场亮眼,均达到近5年同期的高位,因此在年高出口的背景下,2024年1-7月份,我国前7个月中国橡胶轮胎出口量达534万吨,同比增长4.9%。而自去年至今,出口订单猛增,在三季度出口强势的背景下,预期四季度将延续,对于轮胎市场存在较强支撑。

轮胎替换市场方面,当前我国汽车保有量已超3.36亿辆,其中新能源汽车超过2041万辆。庞大的汽车保有量对乘用车轮胎的消费需求提供了积极支撑。7月底的“以旧换新”政策相比4月份补贴进一步增加,范围从乘用车扩大至营运货车等。政策端对上游天胶市场存在一定的利好指引。“金九银十”将至,9月份轮胎市场的高库存压力可能有所缓解,对上游市场存在一定的正反馈。

因此9月份,轮胎市场将持续恢复中。

2.5

9月份国内汽车市场预期向好 外围市场仍有待于验证

7月,我国车市进入传统淡季,部分厂家迎来高温休假,产销节奏有所放缓,整体市场表现相对平淡,环比同比均呈现下降。不过值得关注的是:7月我国汽车出口市场引人注目,当月汽车出口同比呈两位数增长。2024年7月,汽车出口46.9万辆,环比下降3.2%,同比增长19.6%。今年前7个月,汽车出口326.2万辆,同比增长28.8%。

从外围市场来看,据LMC Automotive最新发布的报告显示,2024年7月全球轻型车经季节调整年化销量接近9,100万辆/年,创下了今年以来的新高。

步入9月份,从国内市场来看即将面临金九银十需求旺季,叠加今年新车大量上市、以及各地出台以旧换新等促销政策,叠加出口的提振,将拉动汽车销量,因此对于国内市场来看,9月份国内汽车市场或有一定的期待。从外围市场来看,近期地缘冲突频出,而地缘政治因素历来影响着全球的供应链和物流,此次地缘政治的变动将加大市场的不确定性,因此对全球汽车行业而言,仍有待于进一步的验证。

三、后市展望

8月份,虽已步入全球割胶旺季,但是受天气扰动,国内外主产地天然橡胶产量偏低,而临近金九银十需求旺季,下游轮胎市场有一定的备货需求,因此在供应端下滑、需求端好转的背景下,盘面价格走出了一波流畅的上涨趋势。9月份,考虑到当前国内外天胶产量依旧偏紧,而需求端旺季即将来看,因此价格仍有修复的预期。