沥青

EIA美国原油及成品油库存增加,欧佩克联盟深化减产预期支撑市场,国际原油期价震荡回升;国内主要沥青厂家开工回落,厂家及贸易商库存小幅下降;炼厂资源供应较为稳定,部分地区赶工需求,市场偏好低价资源,山东、华北现货价格小幅上调。国际原油宽幅震荡,北方地区需求减缓,短线沥青期价呈现震荡。前20名持仓方面,BU2402合约空单减仓,持仓转为净多。技术上,预计BU2402合约期价企稳3500区域,上方测试3700一线压力,短线呈现震荡走势。操作上,短线交易为主。

苯乙烯

隔夜EB2401合约窄幅震荡,收于8075元/吨。11月17日-11月23日,中国苯乙烯工厂产能利用率报73.35%,环比上涨1.38%;整体产量在32.64万吨,较上周期增加0.62万吨,周环比上涨1.94%。中国苯乙烯工厂样本库存量15.35万吨,较上一周期减少0.31万吨,环比减少1.96%。苯乙烯非一体化装置本周均利润为-249元/吨,较上周期增加149元/吨,周环比增加43.76%。需求端,苯乙烯下游企业开工率整体小幅上涨。国内苯乙烯供应或有小幅减弱预期,需求也相对低迷,供需维持紧平衡。原油震荡表现,纯苯因多数下游存在检修意向和港口的累库,导致市场信心不足,仅有乙烯表现偏强,成本端对苯乙烯有下限支撑。盘面上,EB2401日度布林线震动波带开口向下,日度MACD绿色动能柱增大。操作上,建议暂时观望。

乙二醇

隔夜乙二醇震荡收涨。供应方面,当前乙二醇开工负荷较前一交易日下跌0.51%至58.89%;截止11月23日,华东主港地区MEG港口库存总量115.08万吨,较上一统计周期减少2.07万吨,主要港口维持去库。需求方面,聚酯行业开工负荷较前一交易日上涨0.31%至88.72%。短期国际原油价格上涨增强乙二醇成本支撑,预计期价下行空间有限。技术上,EG2401合约上方关注4150附近压力,下方关注4000附近支撑, 建议区间交易。

玻璃

近期国内浮法玻璃点火生产线增加,而日产量暂无增长,前期点火产线出玻璃时间或将延后到本周,另外月底前后2条搬迁产线存在放水预期,预计供应相对稳定。随着冬季的来临,北方部分地区地产项目已停工,玻璃终端需求走弱,部分玻璃企业采取以价换量政策进行降价促销,上周多地日均产销率提升,带动行业去库,在后期市场趋弱预期下,生产企业或仍维持出货量以减小后期库存压力,预计短期玻璃企业库存有望继续下降。FG2401合约短线建议在1740-1820区间交易。

燃料油

EIA美国原油及成品油库存增加,欧佩克联盟深化减产预期支撑市场,国际原油期价震荡回升;周二新加坡燃料油市场上涨,低硫与高硫燃料油价差降至154美元/吨。LU2403合约与FU2403合约价差为1046元/吨,较上一交易日回落16元/吨;国际原油宽幅震荡,低高硫期价价差缩窄,燃料油期价呈现震荡整理。前20名持仓方面,FU2403合约空单增幅大于多单,持仓转为净空。技术上,FU2403合约考验3000区域支撑,上方测试3200区域压力,建议短线交易为主。LU2403合约考验4050区域支撑,上方测试20日均线压力,短线呈现震荡走势。操作上,短线交易为主。

塑料

隔夜L2401合约窄幅上涨,收于7893元/吨。11月17日-11月23日,供应端,国内聚乙烯企业检修损失量在5万吨,较上周期减少1.28万吨;平均产能利用率87.62%,较上周期增加2.61%;总产量在56.98万吨,较上周期增加1.72万吨。截至11月23日,油制线性成本理论值为8750元/吨,较上周期+282元/吨,煤制线性成本理论值为7386元/吨,较上周期-21元/吨。需求端,聚乙烯下游各行业产能利用率较上周期上升0.16%至48.19%。中国聚乙烯生产企业样本库存量:41.9万吨,较上周期减少1.61 万吨,环比下跌3.7%,库存趋势由涨转跌。需求端以刚需为主,变化不大。供应端由于生产企业检修装置回归,供应小幅增长,基本面偏弱。盘面上,L2401合约日度布林线震动波带张口向下,MACD绿色动能柱缩小。操作上,建议暂时观望。

甲醇

近期国内甲醇检修、减产涉及产能多于恢复涉及产能,产量有所减少,部分气头装置仍存在计划检修的可能,供应边际或有减弱,冬季到来成本端对价格有所支撑。进口仍存增量预期,本周整体卸货速度一般,甲醇港口库存去库,其中华东地区因提货表现良好而大幅去库,华南地区少量内贸船只补充供应,而下游正常消耗,表现为窄幅累库。需求方面,传统需求处于旺季尾声,预期逐渐转弱;烯烃工厂部分装置重启,开工略有提升。MA2401合约短线关注2450附近压力,建议在2400-2450区间交易。

短纤

隔夜短纤震荡收跌。成本方面,目前短纤加工费下跌至1091元/吨附近,加工利润走弱。需求方面,短纤产销较前一交易日下滑34.94%至40.24%,产销气氛降温。短期国际原油价格上涨增强短纤成本支撑,预计期价下行空间有限。技术上,PF2402合约下方关注7100附近支撑,上方关注7300附近压力,建议区间交易。

LPG

EIA美国原油及成品油库存增加,欧佩克联盟深化减产预期支撑市场,国际原油期价震荡回升;华南液化气市场持稳为主,主营炼厂持稳出货,码头成交有探涨操作,下游入市采购有所增加;化工需求表现偏弱,供应宽松压制价格,市场关注沙特12月CP;华南国产气价格持平,LPG2401合约期货较华南现货贴水为377元/吨左右,较宁波国产气贴水为477元/吨左右。LPG2401合约减多增空,净空单继续增加。技术上,PG2401合约考验4700区域支撑,上方测试4900区域压力,短期液化气期价呈现宽幅震荡走势,操作上,短线交易为主。

聚丙烯

隔夜PP2401合约窄幅上涨,收于7425元/吨。11月17日-11月23日,PP产能利用率下降0.32%至76.11%,国内聚丙烯产量63.55万吨,较上周增加0.19万吨,涨幅0.3%;较去年同期增加3.45万吨,涨幅5.74%。库存方面,钢联数据显示:国内PP商业库存报76.06万吨,较上一周期-1.92万吨,周环比-2.46%,较去年同期-0.69万吨,同比-0.9%。截至2023年11月23日,油制PP理论成本为7894.26元/吨,较上周+259.05元/吨,周同比+3.39%;煤制PP理论成本为7286.9元/吨,较上周-5.38元/吨,周同比-0.07%。需求端,聚丙烯下游企业平均开工率为55.65%,较上周-0.43%,较去年同期+13.51%。短期现货市场供需两淡,基本面对价格指引性较弱,预计以宽幅震荡为主。盘面上,PP2401合约日度布林线震动波带收窄,日度MACD绿色动能柱缩小;操作上,建议暂时观望。

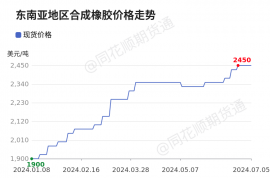

合成橡胶

国内丁二烯市场延续跌势,山东、华东现货继续下调,货源逐步充裕,下游询盘谨慎;顺丁橡胶出厂价格涨后整理,市场价格小幅整理,业者谨慎操作,交投继续承压。顺丁橡胶装置开工回落,高顺顺丁橡胶库存小幅增加;下游轮胎开工小幅提升。前20名持仓方面,BR2402合约多空减仓,净空单呈现增加。技术上,BR2402合约考验11800区域支撑,上方测试10日均线压力,短线呈现震荡整理走势。操作上,短线交易为主。

天然橡胶

近期东南亚主产区处于旺产季,原料产出持续上量,但国内产区逐步进入停割期,工厂原料库存低位,原料收购价格表现坚挺。青岛地区保税库存小幅去库,一般贸易库存延续降库趋势,近期市场到货依旧有限,下游逢低补库存为主,青岛总库存维持去库,但库存去库持续缓慢。上周国内轮胎企业产能利用率小幅波动,内销压力逐步提升,企业成品库存增加,个别样本企业适当降负,对整体产能利用率形成拖拽。ru2401合约短线关注13600附近支撑,建议暂以观望为主,不宜盲目追空。

纯碱

近期部分企业检修结束,国内纯碱装置开工率提升,短期暂无新增检修计划,预期产量相对平稳。需求方面,下游需求有所改善,企业订单增加,厂家出货顺畅,纯碱企业库存下降,部分地区库存紧张,下游对于高价有抵触心态,碱厂待发订单稳中有降,临近月底新价格尚未公布,企业暂不接单。SA2401合约短线关注2360附近支撑,建议暂以观望为主。

烧碱

隔夜SH2405合约窄幅下跌,收于2650元/吨。11月17日-11月23日,国烧碱工厂产能利用率报83.1%,较上周期增加2.1%。20万吨及以上的液碱样本企业库存量在28.45万吨,周环比上升1.3%。氯碱周均利润为775元/吨,较上周-6元/吨,周环比-0.77%。国内部分企业限电减产致价格上行。且受当地库存维持在合理水平,故价格有所上扬。盘面上,SH2405合约减仓放量上行,日度MACD动能柱由绿转红,下方支撑2550,上方压力位2770。操作上,建议暂时观望。

原油

国际原油期价震荡回升,布伦特原油2月期货合约结算价报82.88美元/桶,涨幅1.7%;美国WTI原油1月期货合约报77.86元/桶,涨幅1.9%。美联储官员暗示已完成加息,美国三季度GDP增长率修正值高于预期,美元指数低位回升。沙特及俄罗斯重申将自愿削减原油供应政策延期至12月;EIA美国原油及成品油库存增加,全球需求放缓忧虑压制市场,黑海风暴干扰哈萨克斯坦及俄罗斯原油出口,欧佩克联盟部长级会议推迟至30日,消息称欧佩克联盟正考虑实施新的减产措施,短线原油期价震荡加剧。技术上,SC2401合约考验565一线支撑,上方测试596一线压力,短线上海原油期价呈现震荡走势。操作上,建议短线交易为主。

纸浆

隔夜纸浆震荡收跌。库存方面,本周纸浆主流港口样本库存量为192.8万吨,环比上涨11.3%,主要港口维持累库。 进口方面,10月纸浆进口量同比延续上涨,海外供应端压力增大。需求方面,9月欧洲纸浆港口库存同比延续大幅上涨,鹰派加息政策对全球经济的抑制仍在加剧,后市欧美市场纸浆需求延续弱势。国内方面,周内纸企生产情况相对稳定,市场交投情绪延续寡淡。技术上,SP2401合约上方关注5750附近压力,下方关注5500附近支撑,建议区间交易。

对二甲苯

隔夜PX震荡收涨。成本方面,当前PX石脑油价差下跌至428美元/吨附近,加工利润回落。供应方面,国内PX整体开工负荷较前一交易日上涨3.58%至85.96%;9月PX社会库存为419.2万吨,环比-4.29%,同比+2.8%,月内PX库存转为去库。需求方面,国内PTA装置整体开工负荷稳定在77.47%。短期国际原油价格上涨增强PX成本支撑,预计期价下行空间有限。技术上,PX2405合约上方关注8450附近压力,下方关注8200附近支撑,建议观望。

PTA

隔夜PTA震荡收涨。成本方面,当前PTA加工差下跌至211.71元/吨附近,加工利润回落。供应方面,国内PTA装置整体开工负荷稳定在77.47%;截至2023年11月23日,PTA行业库存量约在364.81万吨,库存环比-1.66万吨,供需差环比+58.56%,周内PTA库存维持去库。需求方面,聚酯行业开工负荷较前一交易日上涨0.31%至88.72%。短期国际原油价格上涨增强PTA成本支撑,预计期价下行空间有限。技术上,TA2401合约上方关注5800附近压力,下方关注5550附近支撑, 建议区间交易。

尿素

近期国内尿素装置停车与恢复并存,产量小幅增加,本周预计1家企业计划停车,2-3家停车企业可能恢复,考虑到短时的故障,总产量趋势波幅预计有限。随着气温下降,西北、内蒙气头企业可能停车,日产量或仍有下降可能。本周企业库存增加,山西晋城受环保制约部分企业暂停装车,导致库存增加,另外国内主产销区下游提货缓慢,也使得少数企业出现窄幅累库趋势。出口方面,法检时间延长,虽然年内出口仍正常进行,但出口难以放量。随着冬储建仓的推进,部分复合肥装置开工负荷有提升预期,短期产能利用率或将缓慢回升。但保供要求下,国内淡储进程预计偏慢,关注国储以及东北冬储对区域尿素供应带来的影响。UR2401合约短线建议在2280-2350区间交易。

PVC

隔夜V2401合约窄幅上涨,收于5879元/吨。11月17日-11月23日,PVC生产企业产能利用率增加0.83%至76.82%,产量45.12万吨,环比增加0.36%,同比增加15.78%。国内PVC社会库存在42.9万吨,环比增加0.37%,同比增加50.9%。成本方面,电石持续上涨,电石法成本上升,乙烯受汇率影响,乙烯法成本下调。截止11月23日收盘,全国电石法、乙烯法PVC生产企业平均成本分别为5682元/吨、5864元/吨,周环比增加0.29%、下降1.13%;毛利分别为-110元/吨、286元/吨。供应端,随着生产企业检修装置回归,供应回升,产量增长预期;需求端,仍以刚需为主,有逢低补库的现象,下游开工出现下滑趋势;成本方面,电石价格坚挺,成本支撑仍存。盘面上,V2401合约日度布林线震动波带张口向下,日度MACD绿色动能柱缩小;操作上,建议暂时观望。