综述:

天然橡胶全球产区低产季到来,海外低库存,原料价格高企,胶水价格环比上周五涨3.3%,国际买盘偏强带动工厂报盘上涨,供应端推升胶价;库存呈现季节性去库起点;轮胎企业加速复工复产,产能利用率继续提升。

天然橡胶市场关注点:

1、泰国原料价格胶水71.9泰铢/公斤,杯胶54.3泰铢/公斤,分别增5.74%和3.33%。供应减少,原材料价格继续攀升。

2、轮胎产能利用率继续走高。中国全钢胎样本企业产能利用率为50.57%,环比上周期+36.90个百分点,同比-23.20个百分点。本周中国半钢胎样本企业产能利用率为78.87%,环比+15.98个百分点,同比-0.31个百分点。

3、本周中国全钢胎样本企业产能利用率为69.80%,环比+19.23个百分点,同比-4.36个百分点。

4、青岛天胶库存下降。泰混价格与中国库存相关性-0.89,从数据来看,青岛地区天胶保税和一般贸易合计库存量66.61万吨,环比上期减少0.96万吨,降幅1.43%。

5、中国天胶库存降库,深色胶降幅明显大于浅色胶;泰混价格与中国库存相关性-0.75,从数据来看,中国天然橡胶社会库存159万吨,较上期下降1.39万吨;中国深色胶社会总库存为95.8万吨,较上期下降1.36%;中国浅色胶社会总库存为63.2万吨,较上期下降0.1%。

目录:

一:受成本支撑刺激胶价上行

二:中国库存降库

三:轮胎企业产能利用率继续提升

四:泰国产区原材料价格继续拉涨

五:终端抵触原材料高价,后期胶价或区间调整

一、受成本支撑刺激胶价上行

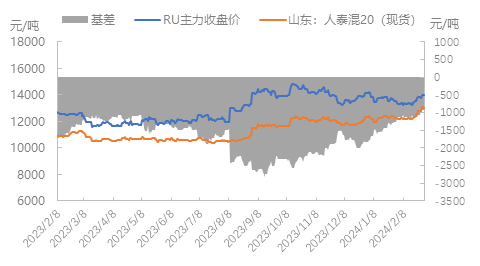

本周天然橡胶市场利好提振,胶价强劲上行。全乳胶13250元/吨,上涨200元/吨,涨幅1.53%;20号泰混13030元/吨,涨幅400元/吨,涨幅3.17%。供应端继续减少,原料价格延续前期强势,再加上海外延迟船期,国内积极补货,拉涨胶价。青岛主流仓库入库偏少,致使库存下降。

图1 天然橡胶基差走势图 |

来源: |

二、中国天然橡胶库存下降

预测:截至2024年2月25日,青岛一般贸易库存量呈现去库。入库率较上期减少3.42%,出库率较上期增加0.94%,预计本周一般贸易仓库库存或继续去库0.5-0.8万吨左右(仅供参考)。

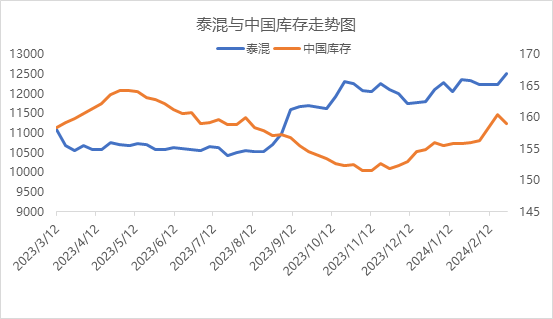

中国天胶库存降库,深色胶降幅明显大于浅色胶;泰混价格与中国库存相关性-0.75,库存的下降也助推胶价走高;青岛库存、云南、老全乳下滑明显,越南胶3L成交尚可,稍有去库。从数据来看,中国天然橡胶社会库存159万吨,较上期下降1.39万吨,降幅0.87%;中国深色胶社会总库存为95.8万吨,较上期下降1.36%;中国浅色胶社会总库存为63.2万吨,较上期下降0.1%。

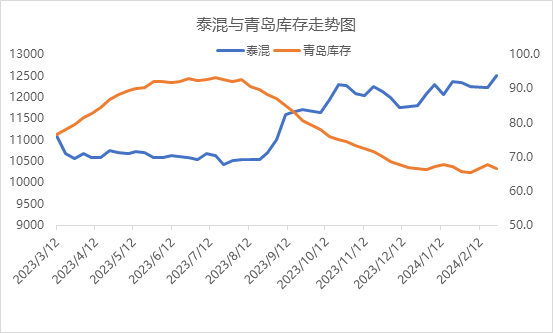

青岛天胶库存下降。泰混价格与中国库存相关性-0.89,受青岛地区大雪天气扰动,整体入库受到影响。从数据来看,青岛地区天胶保税和一般贸易合计库存量66.61万吨,环比上期减少0.96万吨,降幅1.43%。保税区库存环比减少1.96%至9.59万吨,一般贸易库存环比减少1.34%至57.02万吨,青岛天然橡胶样本保税仓库入库率减少4.21个百分点;出库率增加1.25个百分点;一般贸易仓库入库率减少3.42个百分点,出库率增加0.94个百分点。

图2 中国天然橡胶库存走势图 |

来源: |

图3 青岛天然橡胶库存走势图 |

来源: |

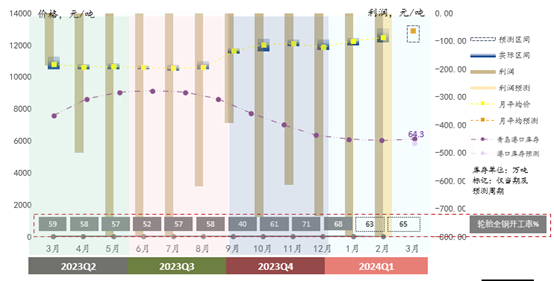

三、轮胎企业产能利用率继续提升

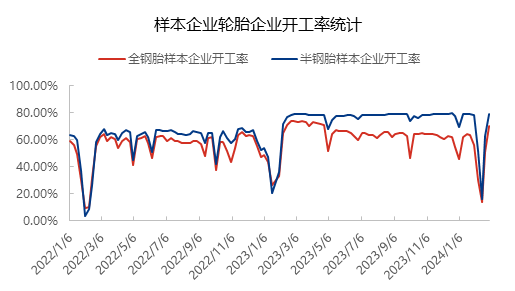

3.1 预测:预计下周期轮胎样本企业产能利用率将延续高位运行。目前多数企业排产已提升至高位,部分企业仍有小幅提升空间。

图4 样本轮胎企业开工率趋势图 |

来源: |

本周中国半钢胎样本企业产能利用率为78.87%,环比+15.98个百分点,同比-0.31个百分点。周内多数企业产能利用率提升至高位水平,以满足订单需求。

本周中国全钢胎样本企业产能利用率为69.80%,环比+19.23个百分点,同比-4.36个百分点。周内山东地区轮胎企业随着工人逐步到岗,开工处于恢复性提升状态,带动样本企业产能利用率走高。

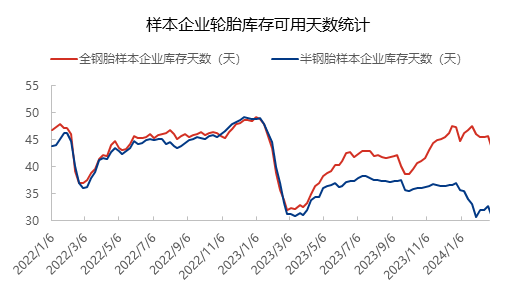

3.2 轮胎成品库存去库明显

图5 中国样本企业轮胎库存可用天数走势图 |

来源: |

半钢和全钢成品库存去库明显。截止到2月29日,半钢胎样本企业平均库存周转天数在30.72天,环比-1.96天,同比-0.55天;全钢胎样本企业平均库存周转天数在43.25天,环比-2.41天,同比+11.25天。正月十五之后,物流逐渐恢复,再加上贸易商陆续返市,进货量增加明显,企业库存下降趋势。

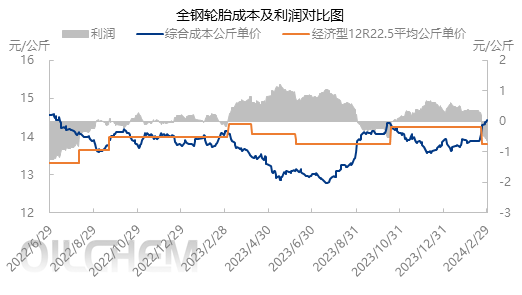

3.3 受原材料价格上涨 轮胎全钢利润继续下滑

图6 全钢轮胎利润周度走势图 |

来源: |

随着原材料价格 ,全钢轮胎理论利润延续下滑,截至2024年2月29日,经济型12R22.5全钢轮胎理论利润值为-0.62元/公斤,环比上周期下滑0.18元/公斤,同比去年下滑0.50元/公斤。

备注:出厂价是选取部分全钢轮胎规模企业56公斤左右经济型12R22.5出厂价格均值,综合成本公斤单价是选取轮胎主要原料在全钢轮胎中的重量占比加权平均值+加工费+其他成本,以上数据仅供参考。

3.4 轮胎企业天然橡胶库存明显下降

天然橡胶 | 3月1日 | 2月23日 | 涨跌值 | 涨跌幅 |

23.1 | 27.89 | -4.8 | -17.13% |

截至2024年3月1日,天然橡胶样本企业原材料库存天数在23.1天;较上周27.89天下降,降幅达到17.13%。本周期各个轮胎厂原材料库存表现不一,节后轮胎厂排产积极,企业产能利用率恢复高位,前期库存逐渐消化,部分企业抵触高价,仅少量被动补货。

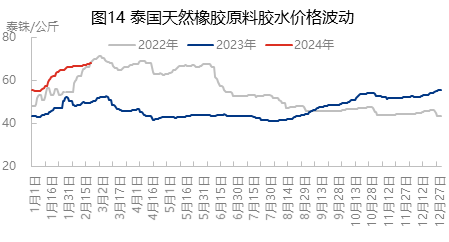

四、泰国产区原材料价格继续拉涨

预测:预计下周泰国产区原料价格持续上涨,预计上涨1.5泰铢;泰南进入割胶尾声,供应端继续收紧,原料收购价格易涨难跌。

图7 泰国天然橡胶原料胶水价格 |

来源: |

截至本周五,泰国原料价格胶水71.9泰铢/公斤,杯胶54.3泰铢/公斤,泰国供应进入尾声,原料收购价格高位。泰国整体降水偏少,东北部进入停割期,橡胶树生长正常;南部阶段性降雨,橡胶树落叶、黄叶,胶水库存低,预计可割胶时间2周。二盘商高价出货,泰国工厂原料及成品库存低位,原料采购维持刚需,出现2-3月船期推迟情况。当前原料价格持续高企,工厂生产成本较高,国际价格走强驱动工厂报盘上涨,短期加工厂生产利润倒挂幅度缩窄,理性保持长约为主。

五、终端抵触原材料高价,后期胶价或区间调整

短期结论:

预计短期天然橡胶市场多空矛盾不突出,胶价区间震荡整理。短时泰国产区原料价格仍走偏强逻辑,供应端对胶价提供支撑。下游开工明显继续回升,中国社会库存高位回落,但工厂高价接货意愿较弱或制约橡胶继续走强。短期内现货市场拉涨幅度较大,贸易商补货风险加大,胶价追高的可能性进一步减弱,或区间震荡整理。预计下周上海市场全乳胶现货价格运行区间在12950-13200元/吨;泰混现货价格运行区间在12880-13100元/吨。

库存:中性偏强:随着需求端逐渐恢复运行,叠加海外低产期,后期库存去库预期偏强。

原材料:偏强:海外供应收紧,下周泰国胶水价格持续拉高;

国内供应:中性:国内云南和海南处于停割期;3月云南产区橡胶树发绿芽,再加上政府加大胶园的管理,2024年开割比2023年全面开割提前1-1.5个月;

轮胎企业利润情况:中性,节后随着原材料价格不断拉升,也推动了轮胎理论成本增加,但是鉴于核心材料多数节前采购,对轮胎企业开工影响有限;

轮胎企业生产情况:中性偏好,轮胎产能利用率不断提升,基本恢复去年高位水平,也反映订单向好,经销商拿货尚可,也刺激了企业成品库存下降。

轮胎企业采购:中性偏弱。节后轮胎厂排产积极,企业产能利用率恢复高位,前期库存逐渐消化,部分企业抵触高价,仅少量被动补货。