央行行长潘功胜:规范市场行为的措施会对金融总量数据产生“挤水分”效应,但并不意味着货币政策立场发生变化;目前结构性货币政策工具余额约7万亿元;未来可考虑明确以央行的某个短期操作利率为主要政策利率;需要研究纳入M1统计范围;把国债买卖纳入货币政策工具箱不代表要搞量化宽松。

商务部:1-5月,越南企业向103个市场出口虾,创汇13亿美元,同比增长7%。其中对中国出口2.6亿美元,同比增长21%。中国已超越美国成为越南最大的虾类出口市场。

广东省广州市:力争到2025年,全市报废汽车规范回收拆解量较2023年增长50%,达7.2万辆。到2027年,全市报废汽车规范回收拆解量较2023年增加2倍,达8万辆左右,占比全省报废回收总量10%以上。

原油:

本期原油板块涨跌不一,内盘SC原油期货夜盘收涨0.42%,报616.4元/桶;SC 8-9月差呈Backwardation结构,今日收报2.8元/桶。外盘Brent原油期货收跌0.07%,报85.27美元/桶;WTI原油期货收跌0.10%,报80.63美元/桶。从库存水平来看,本期API数据原油小幅累库,截至6月14日当周,API原油库存增加226.4万桶,原预期减少300万桶,前值减少242.8万桶;当周库欣原油库存增加52.4万桶,前值减少193.7万桶。当周API汽油库存减少107.7万桶,原预期增加110万桶,前值减少254.9万桶;当周API精炼油库存增加53.8万桶,原预期增加100万桶,前值增加97.2万桶。近期市场情绪较前期回暖,仍需关注国内外需求实际调整进度,若三季度国内中游加工显著抬升,内盘SC近月结构或存走强可能。

本期燃料油板块小幅上行,FU高硫燃期货夜盘收涨1.31%,报3547元/吨;LU低硫燃期货夜盘收涨0.47%,报4276元/吨。今日FU 9-1月差走阔至170元/吨,外盘S380同期月差突破30美元/吨,至2023年7月以来高位水平,预计短期之内延续偏强走势。从新加坡地区库存水平来看,据ESG数据,截至6月13日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油(沥青除外)库存增加30.7万桶至1916.3万桶。今年以来,新加坡燃料油库存周均2054.82万桶;2023年新加坡燃料油库存周均2044万桶;2022年新加坡燃料油库存周均2090万桶;2021年周均库存2250万桶;2020年周均库存2380万桶。

PX:

上一交易日PX期货主力合约宽幅震荡。今年5月以来,EIA汽油库存相较于往年去库速度偏慢,目前已连续三周累库。最新一期EIA汽油库存增加256.6万桶,至2.3351亿桶,原预期增加89.1万桶,前值增加210.2万桶。调油需求难以成为PX盘面价格上涨动力。从供给端来看,宁波中金160万吨PX装置已经重启,运行负荷七成以上。随着远端PTA开工水平回归,叠加上游甲苯歧化利润较好,PX供应被动抬升,PX环节或将面临供需双强的局面。

PTA:

PTA主力合约受上游PX影响带动上涨。盘面结构来看,PTA盘面7-9月差从Backwardation转为Contango的结构,接近平水。现货PTA加工费维持震荡,上周PTA产能利用率持续上涨,达到78.1%,周度环比上涨2.4个百分点,同比上涨0.2个百分点,已经恢复到近五年历史同期均值左右。据隆众口径,近期PTA社会库存去库停止,甚至有小幅累库迹象,最新一期社会库存量为455.2万吨,环比减少0.6万吨。PTA开工水平回升,叠加下游需求平淡,给PTA社会库存的累库压力加大。

PF:

近期,PF主力合约跟随上游PTA、PX波动,表现相对上游原料偏强,修复PF盘面利润。长丝企业产能利用率偏低,主动去库,修复各品种利润。短纤开工与库存维持稳定,然而利润难以依靠自身修复,持续遭受成本挤兑。终端订单天数持续下滑,企业产成品库存天数累库,都说明了终端纺织消费的疲软。可考虑对PX、PTA的空配机会。观点仅供参考。

烯烃产业链:

甲醇:

从估值看,当周甲醇制烯烃利润进一步回升,但是仍处于偏低位置;华南进口利润则小幅下行,中国主港与东南亚美金价差偏低。综合看甲醇估值偏中性。从供需看,当周国内甲醇产能利用率为83.15%,环比涨2.64%,当前位于历史同期偏高位置。进口端本周到港量为25.33万吨;其中,外轮在统计周期内23.11万吨,内贸周期内补充2.22万吨。本周到港量小幅增加。需求端,甲醇制烯烃装置产能利用率在76.89%。大唐、中煤榆林烯烃装置检修之后重启,本周开工增长。库存端,本周甲醇港口库存量在68.96万吨,较上期+1.22万吨,环比+1.81%。本周生产企业库存42.72万吨,较上期增加1.86万吨,涨幅4.54%;样本企业订单待发30.00万吨,较上期增加3.64万吨,涨幅13.80%。综上,本周甲醇供需偏弱。

塑料:

从估值看,聚乙烯进口利润从高位小幅回落,而线性与低压膜价差仍处于高位,综合看塑料估值偏高。从供需看本周聚乙烯产能利用率79.88%,较上周期上涨了0.15个百分点。本周期内,虽然浙江石化全密度装置、中海壳牌等部分装置停车检修,但福建联合、吉林石化等装置重启,导致本周产能利用变化不大。开工率略低于去年同期水平。从排产来看,本周线型排产比例小幅升至27.9%。综合看国内总供应小幅下行。需求端聚乙烯下游制品平均开工率较前期-0.42%。其中农膜整体开工率较前期+0.11%;PE管材开工率较前期-1.33%;PE包装膜开工率较前期-0.30%;PE中空开工率较前期-0.03%;PE注塑开工率较前期-0.47%;PE拉丝开工率较前期-0.55%。下游总开工低于过去两年。库存方面,上游生产企业样本库存量48.88万吨,较上期跌0.96万吨,环比跌1.93%,库存趋势由涨转跌。聚乙烯社会样本仓库库存较上周期降0.36万吨,环比降0.59%。PE社会样本仓库库存分品种来看,HDPE社会样本仓库库存与上周期增0.6%;LDPE社会样本仓库库存较上周期降3.67%;LLDPE社会样本仓库库存较上周期降0.63%。综上,塑料供需面偏中性。

聚丙烯:

从估值看,丙烯单体聚合利润下行;拉丝与共聚价差回到历史同期均值水平,综合看聚丙烯估值偏低。从供需看,本周聚丙烯国内开工率环比上升0.75%至73.41%,同比接近过去两年同期水平。排产比例方面,拉丝排产比例上升至27.59%。综合看国内聚丙烯供应压力提升。需求端,本周聚丙烯下游行业平均开工下降0.64个百分点至50.36%,较去年同期高0.41个百分点。库存方面,本周聚丙烯商业库存总量在75.88万吨,较上期涨0.47万吨,环比涨0.62%:其中生产企业总库存环比+0.94%;样本贸易商库存环比-1.31%;样本港口仓库库存环比+2.28%。分品种库存来看,拉丝级库存环比-4.40%;纤维级库存环比+1.87%。综上,聚丙烯供需面偏弱。

策略上建议暂以观望为主。仅供参考。

纸浆:

下游纸品进入淡季,样本企业开工和产量均同环比下滑,需求下降。尽管内外盘价差持续倒挂,进口窗口关闭,然期价下跌放映国内弱需求,俄针基差收敛。产业利润方面,纸企即期盘面原料成本下行。此外,9-1月差进一步打开有利于买近抛远月间正套,缓和期限结构中近端供过于求的矛盾。上周期货仓单边际增、库存则边际降,关注期货库存去库速率。近期商品期货市场整体情绪转空,关注SP2409合约5800元/吨一线支撑。观点供参考。

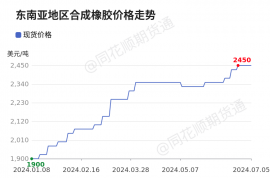

橡胶:

行情回顾。周三橡胶板块小幅震荡。

行业资讯。(1)据中国海关总署6月18日公布的数据显示,2024年5月橡胶轮胎共计出口77万吨,同比增1.0%,环比增2.6%。前5个月中国橡胶轮胎出口量363万吨,累计同比增长4.6%;出口金额642亿元,累计同比增长6.1%。(2)ANRPC最新发布的2024年5月报告预测,5月全球天胶产量料增4.8%至101.1万吨,较上月增加33%;天胶消费量料增2.1%至128.3万吨,较上月下降0.5%。在本期报告中,ANRPC修订了2024年全球天然橡胶市场前景,预计需求将增长3.1%,相对快于产量1.1%的增长。

行情研判与策略建议。本周天胶上游原料变化较快。不论是国内云南、海南地区,还是海外泰国中央市场,原料价格均有较大跌幅。分区域来看,国内海南胶水价格下跌较快,使得较云南的正常升水转为贴水,折盘面RU2401有了卖出套保交割机会。泰国则主要是原料级烟片跌幅较大,上周已与胶水平水,本周拖累胶水价格下行,预计对20号标胶的原料杯胶将形成压力。尽管泰国原料开始下行,但当前20号胶期货连二合约相对于产区原料的估值仍偏低,继续关注原料价格变化,若原料供应快速增加,绝对价格下行,那么NR的估值也将面临较快变化。BR则建议投资者关注关注原料丁二烯外盘走强的可持续性以及海外货源的供应情况。近期市场波动较大,不宜追涨杀跌。观点供参考。

有色:

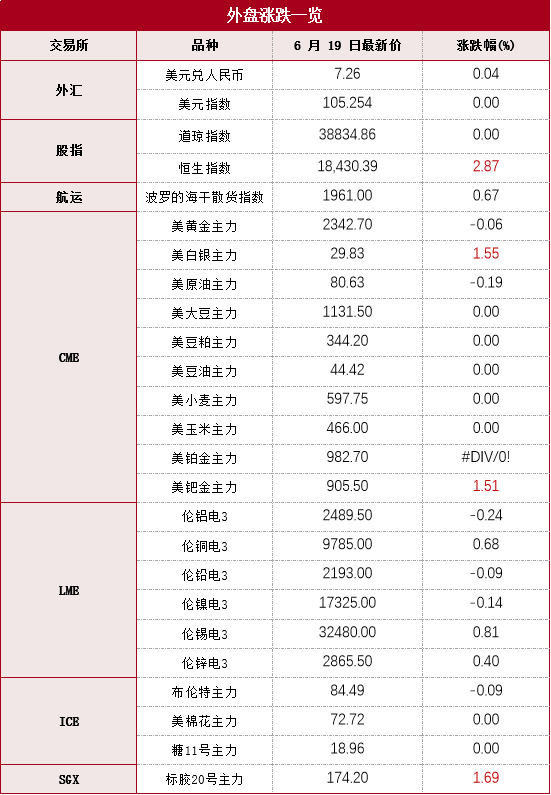

隔夜,LME铜收涨66美元,涨幅0.68%,LME铝收跌6美元,跌幅0.24%,LME锌收涨11美元,涨幅0.4%,LME镍收跌25美元,跌幅0.14%,LME锡收涨260美元,涨幅0.81%,LME铅收跌2美元,跌幅0.09%。消息面:美国上周初请失业金人数增加1.3万人24.2万人,创去年8月12日当周以来新高,预期22.5万人。美国5月CPI同比增长3.3%,低于预期和前值3.4%。欧元区5月CPI终值同比升2.6%,预期升2.6%。据SMM调研,5月份国内铝线缆行业综合开工率环比4月下降0.38%至53.88%,同比去年上涨6.12个百分点 。5月份国内铝型材企业的综合开工率为56.25%,环比下滑1.04个百分点。5月铜箔企业的开工率达到72.27%,环比上升1.36个百分点,同比下降5.65个百分点。5月漆包线企业开工率为69.04%,环比下降1.24个百分点,同比下降3.91个百分点。最新全国主流地区铜库存减2.77万吨至40.16万吨,国内电解铝社会库存减1.18万吨至76.87万吨,铝棒库存减0.55万吨至15.73万吨,七地锌库存增0.09万吨至19.69万吨。金属库存高位,现货升水短期低位。欧洲率先降息,美元震荡,国内铜冶炼厂出口增加。操作建议,铝短线偏多交易思路为主,铜铝远月跨期正套继续持有。观点仅供参考。

工业硅:

19日工业硅偏弱运行。由于雨季来临,供给持续增加。从生产环节来看,新疆样本硅企(产能占比79%)周度产量在43560吨,周度开工率在90%,环比小减。云南样本硅企(产能占比30%)周度产量在4010吨,周度开工率在47%,较上周环比持平。四川样本硅企(产能占比32%)周度产量在4612吨,周度开工率在70%,环比继续大幅走高。总体供大于求趋势不改,硅价预计仍将维持偏弱震荡。观点仅供参考。

农产品

豆粕 :

连粕震荡收涨,沿海区域油厂主流报价在3200-3270元/吨。尽管美豆尚未进入关键生长期,但本周美国中西部部分地区的炎热天气仍引发市场对美豆作物前景的担忧。继续关注美豆种植天气。连粕连续下跌,跌至3400元/吨附近。一方面受报告偏空影响跟随美豆下跌,叠加成本端的支撑趋弱;另一方面,国内现货供需压力凸显,国内方面,预计国内豆粕期价M2409弱势运行,短线下方支撑暂看3300元/吨。现货方面,国内近期大豆到港保持较多,油厂在高开机率下豆粕库存压力较大,部分油厂出现胀库停机现象。连粕短期依旧维持偏弱态势,中长期看重心有进一步下移的可能性。

植物油:

连盘豆油震荡偏强,盘面主要受原油期货及外盘大豆、豆油走强支撑;现货方面,下游需求偏弱,油厂库存压力逐步增加,但由于当月可售有限,近日多数油厂及贸易商依旧挺基差为主。马来因印尼降低关税导致出口下滑,外商6月报价仍偏强,盘面触底反弹。华南到港卸船继续延迟,现货紧张,基差连续小幅上涨。需求方面,印度毛棕进口利润仍尚为可观,高进口量仍维持,国内CNF利润倒挂维持,暂无新增买船。在整体植物油库存回升和棕榈油到港压力下,09合约中长期有下行空间。

免责声明:报告所引用信息和数据均来源于公开资料,分析师力求报告内容和引用资料和数据的客观与公正,但对这些信息的准确性及完整性不做任何保证,不保证该信息未经任何更新,也不保证我司作出的任何建议不会发生任何变更。在任何情况下,我司不就本报告中的任何内容对任何投资做出任何形式的担保,据此投资,责任自负。