辅助研究员:陈硕/F03131630/

2024年上半年,天然橡胶整体走势呈现震荡上扬的趋势。从供给端来看,国内两大产区第一季度处于停割期,第二季度处于过渡期,并且因天气原因,割胶受到一定程度的影响,原料供应偏紧,进口端由于主要进口国家——泰国受到厄尔尼诺现象的影响,割胶受阻,原料价格持续走高,导致内外利润倒挂,泰国出口至中国的橡胶减少,我国进口下降;从需求端来看,半钢胎有出口订单支撑,刚需仍存,开工高位运行,对于上游橡胶的需求支撑较强,同时在国家政策推动下,刺激下游终端消费,对橡胶价格形成正反馈;从库存端来看,由于进口减少、原料释放受阻,而刚需仍存,我国天胶库存从4月份开始逐渐去库,支撑天胶价格逐渐走高。

2024年下半年,预计天然橡胶价格或将呈现先抑后扬的趋势。从供给端来看,伴随着厄尔尼诺现象结束,转变为拉尼娜现象,海内外产区降雨增多,原料产出将恢复,同时下半年海外产区将进入旺产季,年产量或有同比微增的预期;从需求端来看,下半年全球下游需求或恢复性增长,叠加EUDR政策等多重政策因素刺激,橡胶价格或先回调后震荡上行。

进入下半年,海内外产区陆续进入旺产季,对于东南亚产区是否会减产,我们持较乐观的预期,预计全年产量或同比微增。

下半年海外产地补库需求、对于EUDR原料的囤货需求,以及各类政策支持下全球下游终端消费或恢复性增长。

风险点:宏观波动、地缘政治影响、需求不及预期、EUDR政策延期落地、极端天气干扰。

1

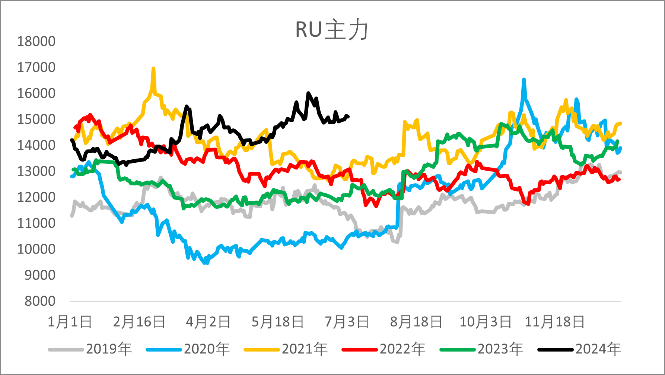

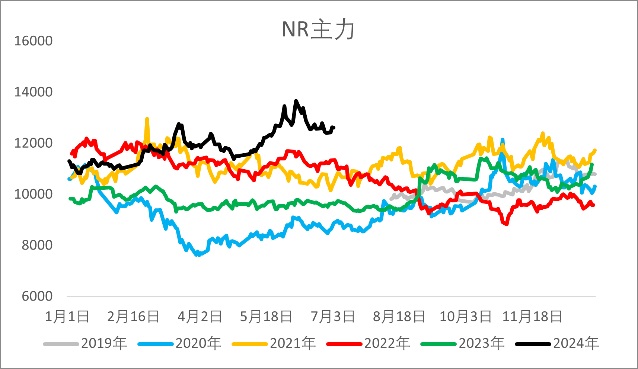

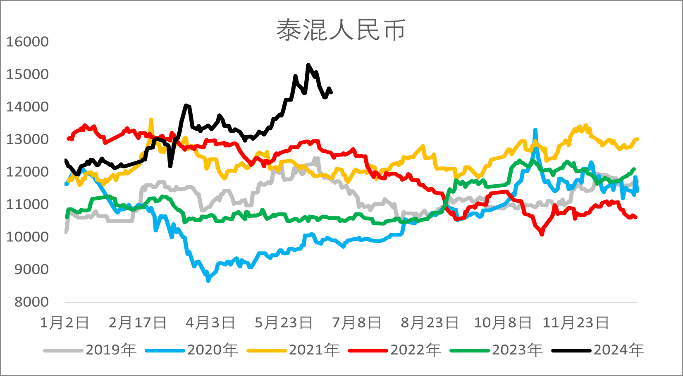

一季度,年初国内产区处于停割期,而海外主产区处于生产旺季,供应量充足,春节前盘面震荡下行;节后海外主产区因高温干旱,原料释放不及预期,价格逐渐走高,叠加海外EUDR原料储备需求,橡胶外盘上涨,刺激内盘止跌跟涨;季度末国内产区逐渐开割,国内供应渐起,胶价回落。

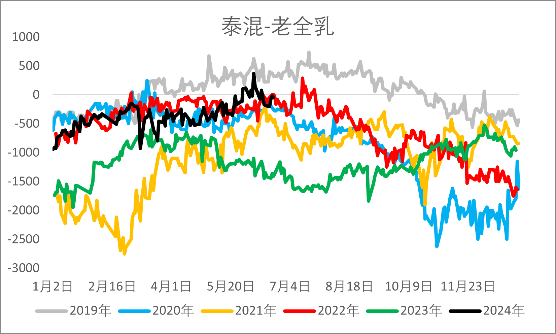

进入二季度,国内云南产区高温干旱,降雨减少,影响割胶进度,一度出现停割,盘面上调;清明节后云南产区降雨增加,割胶恢复,海南产区逐渐开割,原料产出顺利,胶价回落;五一过后,海外主产区泰国开割推迟,推动原料价格上涨,利润驱动下外盘价格上涨,导致内外盘胶价倒挂,进口量减少,内盘供应偏紧,叠加汽车行业以及房地产行业政策提振,胶价一路上行,此外泰混价格一路上行,一度升水老全乳,价差未显著收窄;六月初小幅回调后,受到宏观以及合成橡胶的影响,再度走强,突破前一价格高点;季度末随着厄尔尼诺现象结束,拉尼娜现象开始,海内外主产区天气均转好,原料生产恢复增量,价格迅速回落,叠加需求淡季等因素影响,价格震荡回调。

图1.1:RU主力合约价格

图1.2:NR主力合约价格

图1.3:泰混人民币价格

图1.4:泰混-老全乳现货价差

2

2.1 供给端

2.1.1 极端天气原因,上半年主产区总产量释放不及预期

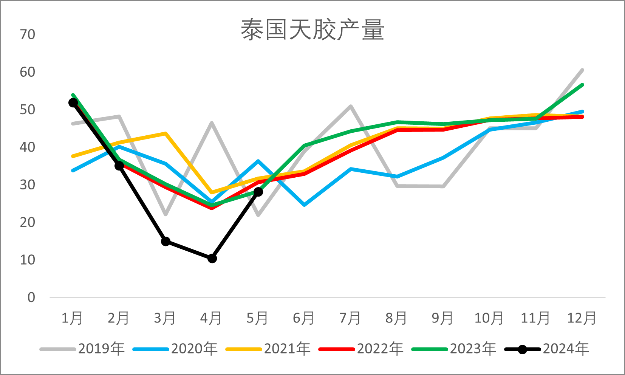

上半年由于厄尔尼诺现象影响,东南亚产区大部分气温高企,降雨量偏少,甚至干旱,导致割胶受阻,部分地区开割时间较往年延迟,从而导致产量释放推迟。

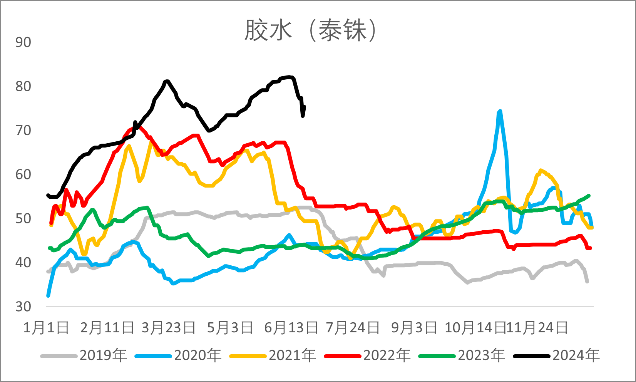

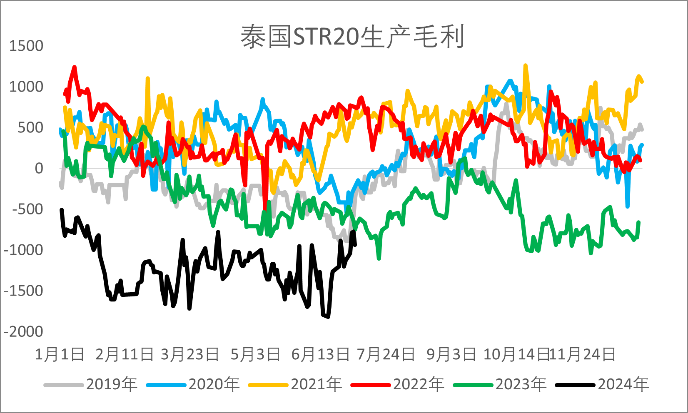

泰国产区虽正常开割但原料产出不及预期,因此泰国原料胶水、杯胶价格持续走高至近几年最高水平,导致STR20加工利润持续贴水,影响胶农割胶积极性,拉涨橡胶价格。

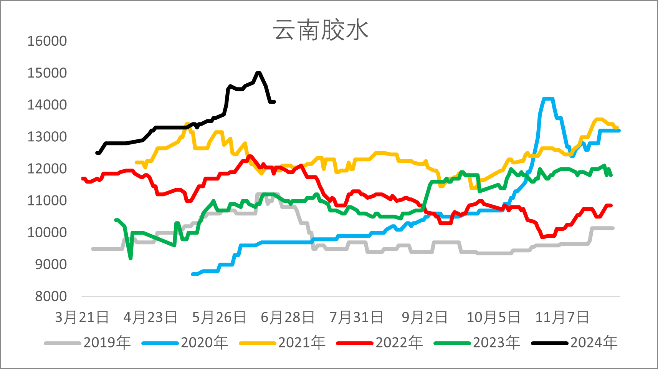

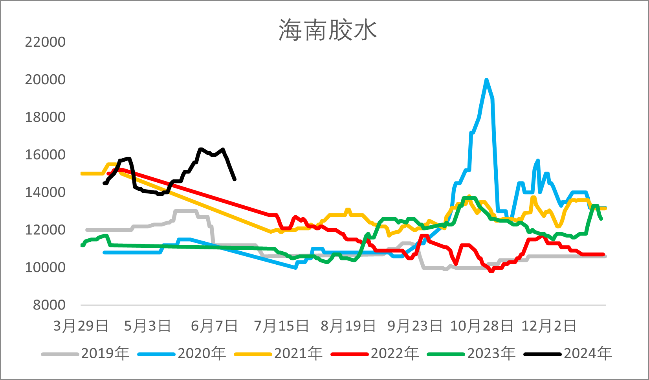

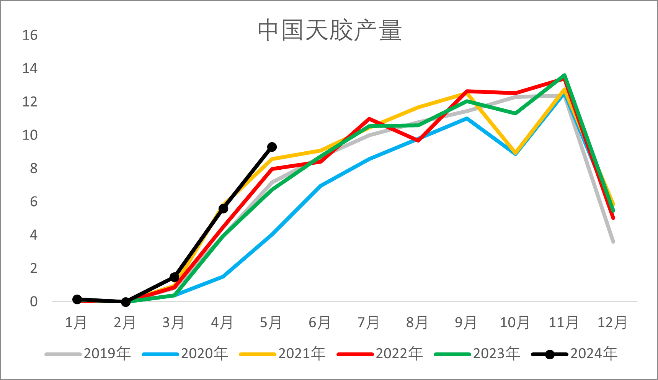

我国产区整体干旱少雨,云南产区3月底陆续开割,海南产区4月中旬进入开割,开割时间均较往年有所推迟。清明节前后云南产区一度因为干旱出现停割,4月中旬少量降雨,停割区二次开割,5月初有传言称或再度干旱无降雨导致二次停割,5月中旬出现连续降雨,产区原料缓慢释放,厄尔尼诺现象逐渐结束,产区迎来雨季,短时降雨增多,干扰割胶,但产能较充裕,前期由于原料紧缺导致的原料价格上涨,在迎来降雨后,对于割胶积极性有一定程度的驱动,整体原料释放仍稍有好转。

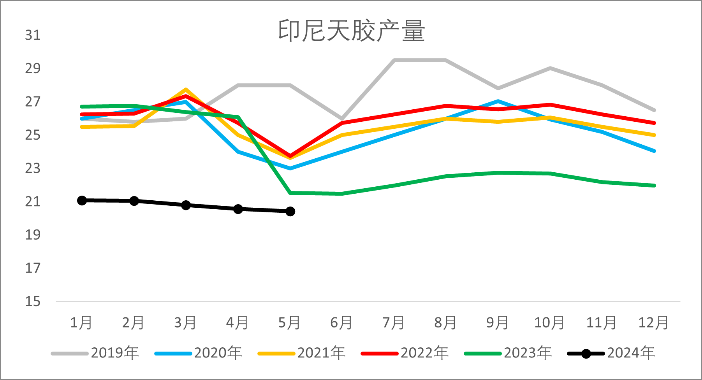

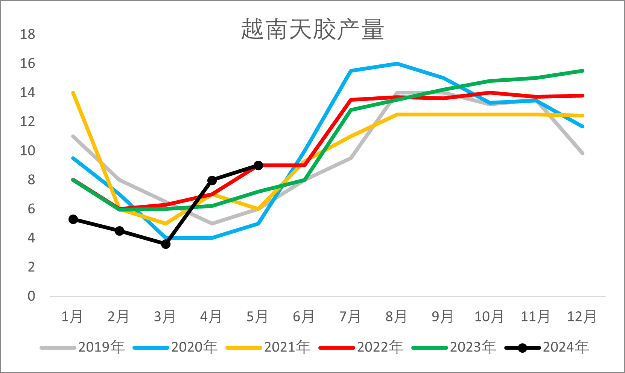

印度尼西亚产区前五个月产量累计同比降低25.50%。越南产区前五个月产量累计同比降低8.82%。非洲产区科特迪瓦由于近年可可涨幅大,部分胶农选择改种可可,间接影响橡胶原料的产出,天然橡胶产量增速放缓。

图2.1:泰国胶水价格(泰铢)

图2.2:云南胶水价格

图2.3:海南胶水价格

图2.4:泰国STR20加工利润(美元/吨)

图2.5:泰国天然橡胶产量(万吨)

图2.6:中国天然橡胶产量(万吨)

图2.7:印尼天然橡胶产量(万吨)

图2.8:越南天然橡胶产量(万吨)

2.1.2 下半年进入全球主产区旺产季,预计产量同比微增

根据各主产区的开割时间来看,目前大部分地区处于过渡期,进入下半年将陆续迎来各产区的旺产期,虽然部分东南亚地区由于砍伐较频繁导致单产下滑,但由于上半年高温天气带来的原料紧缺,促使原料价格攀升,一定程度上提高了胶农的割胶积极性,我们预期下半年主要产区开割放量,弥补部分地区因劳动力流失、单产下滑等原因带来的原料释放缩减,全年整体产量将同比微增。

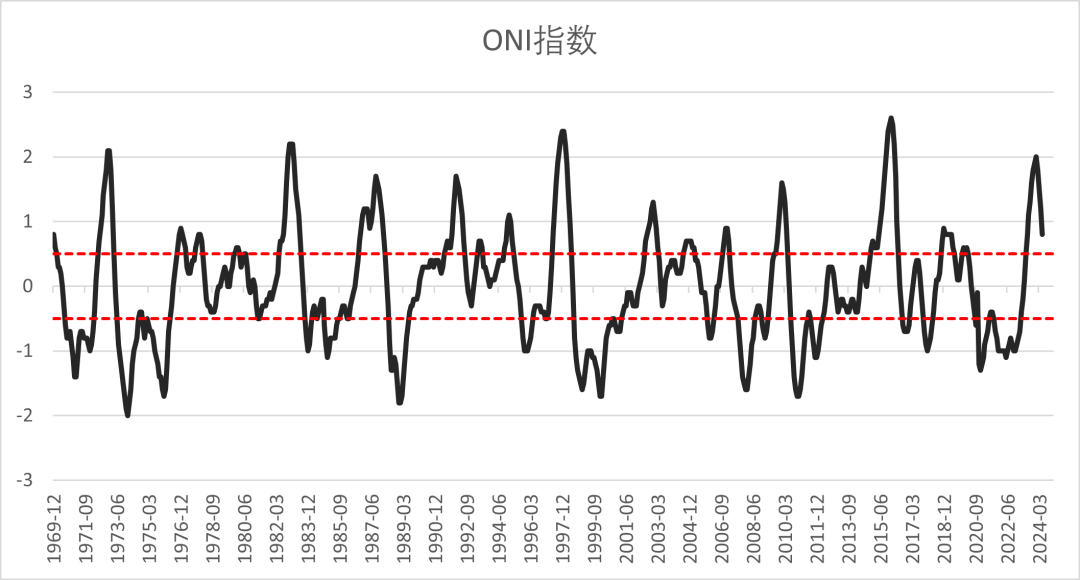

根据ONI指数,厄尔尼诺现象接近尾声,各主产区降雨量将恢复,利于原料释放,但或会逐渐转变为拉尼娜现象,若有极端天气扰动,则产区放量也会受到影响。

除此之外,在政策推动下,胶农割胶意愿强,也有利于旺产季的原料释放。马来西亚橡胶局(MRB)每月启动针对部分地区小农户的橡胶生产津贴(IPG),以弥补原料价格下跌给小农户带来的损失,保障小农户的经济收益。

图2.9:ONI指数(若连续5个月高于阈值0.5℃,则为厄尔尼诺现象;若连续5个月低于阈值-0.5℃,则为拉尼娜现象)

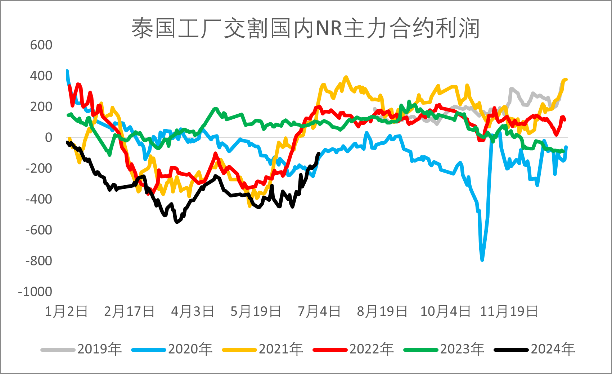

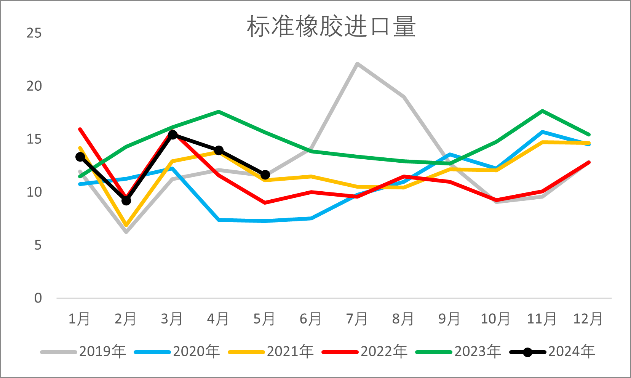

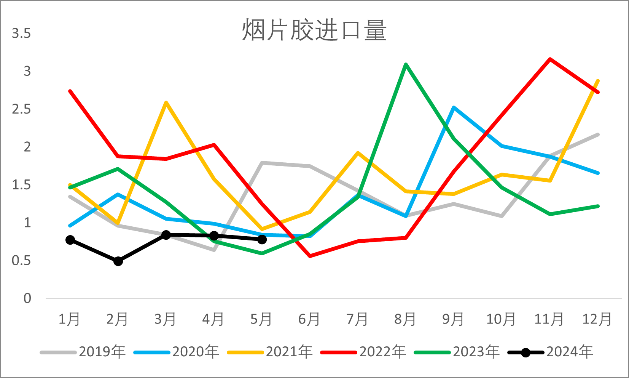

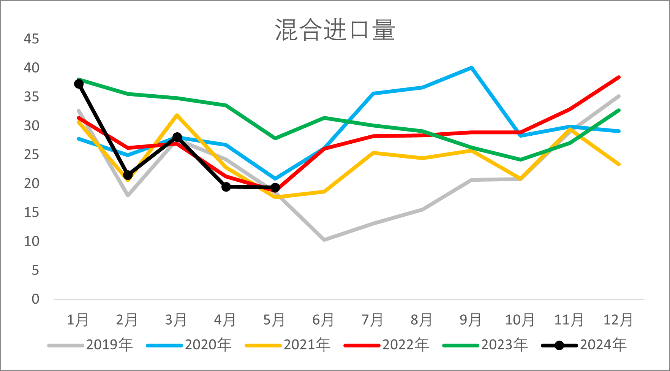

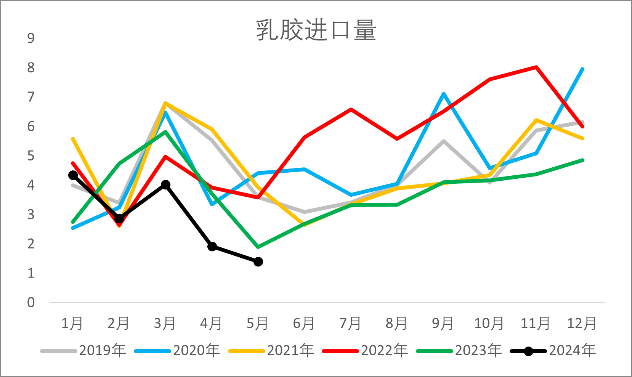

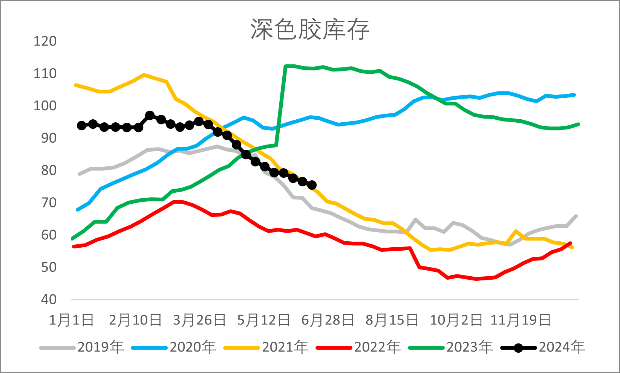

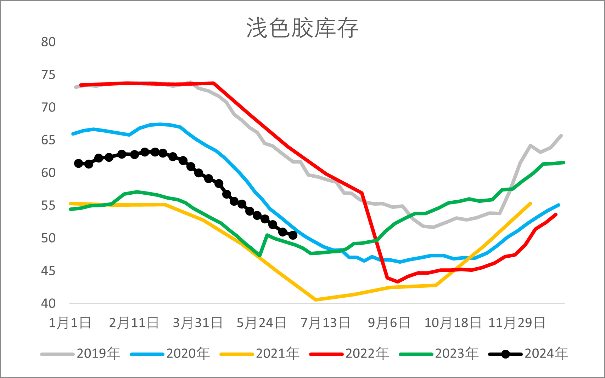

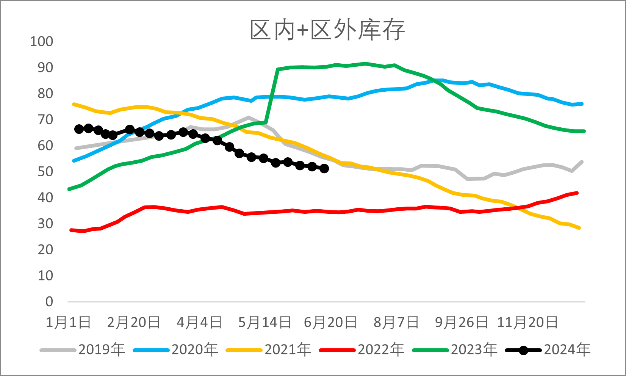

2.1.3 上半年进口利润倒挂,进口量下降,国内库存高位去库

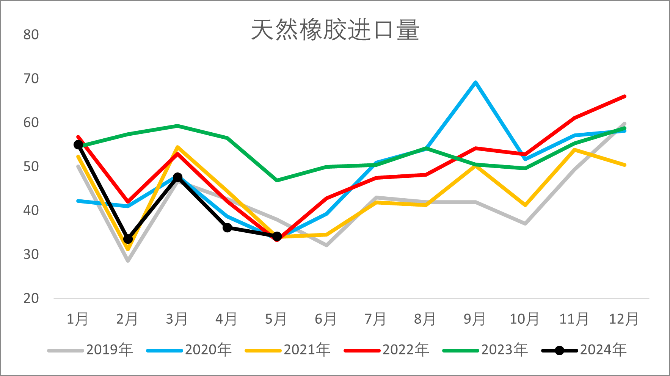

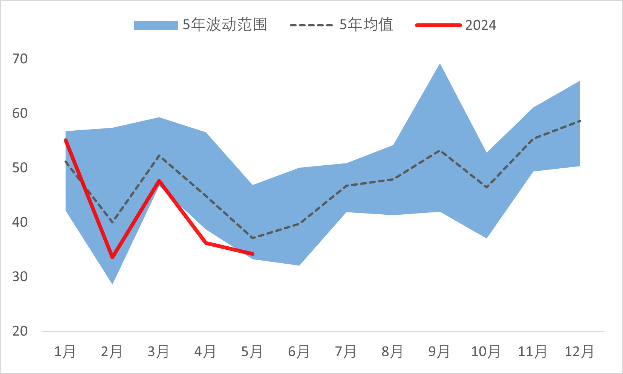

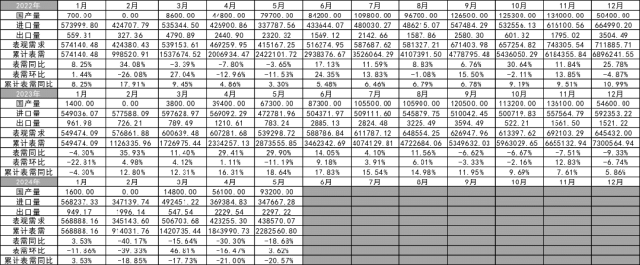

在厄尔尼诺的影响下,各主产区的开割事宜在不同程度上受阻,推动原料价格不断走高,而我国天然橡胶大部分依赖进口,由于2023年下半年进口量较高,2024年上半年内需偏弱,前期库存未能及时消化,较去年同期偏高。随着原料价格持续攀高,海内外价差低位,进口利润倒挂,各产区出口我国的意愿减弱,造成出口分流,我国进口量累计同比下降24.76%,国内天然橡胶库存得以缓慢去库。

图2.10:天然橡胶进口量(万吨)

图2.11:天然橡胶进口

图2.12:泰国工厂交割国内NR利润

图2.13:标准橡胶进口量(万吨)

图2.14:烟片胶进口量(万吨)

图2.15:混合胶进口量(万吨)

图2.16:乳胶进口量(万吨)

2.1.4 国内轮胎厂加速出海,或影响国内进口分流

我国部分轮胎厂预计未来2-3年内在海外地区投产,其中有6个项目预期在今年年内投产,但暂未启动,下半年可关注具体投产情况。由于地缘政治因素,贸易格局或将改变,我国进出口受到贸易壁垒影响,若国内轮胎行顺利在海外地区投产,泰国等天然橡胶出口大国或将直接出口至轮胎厂所在地区,从而影响我国国内进口,对于我国国内生产供应的压力将减小,在需求释放的情况下,国内库存将顺利去库。

图2.17:深色胶库存(万吨)

图2.18:浅色胶库存(万吨)

图2.19:区内+区外库存(万吨)

2.2 需求端

2.2.1 上半年全钢内需偏弱,半钢海外需求支撑

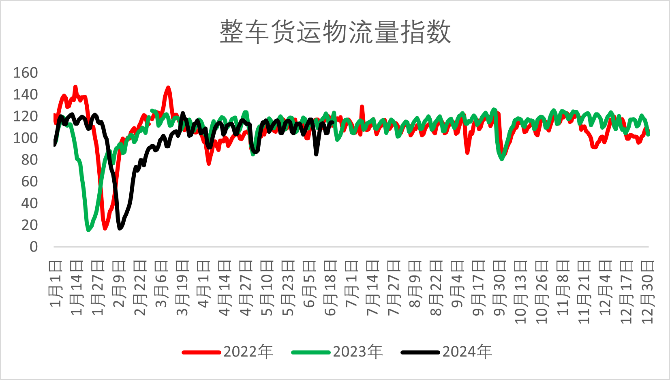

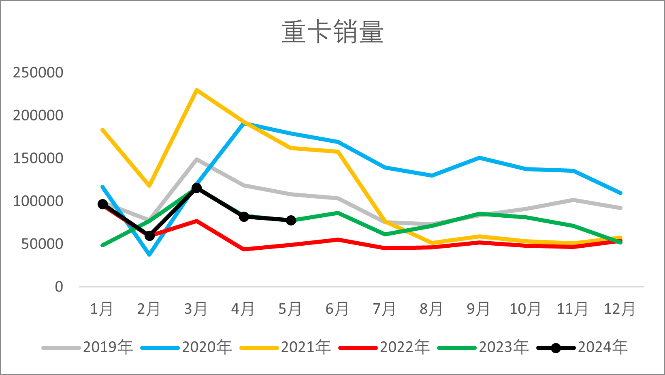

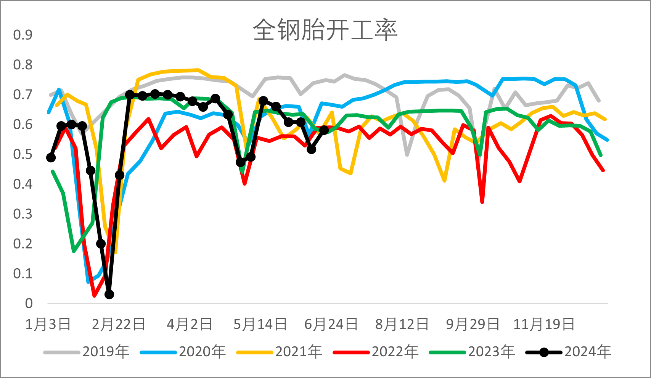

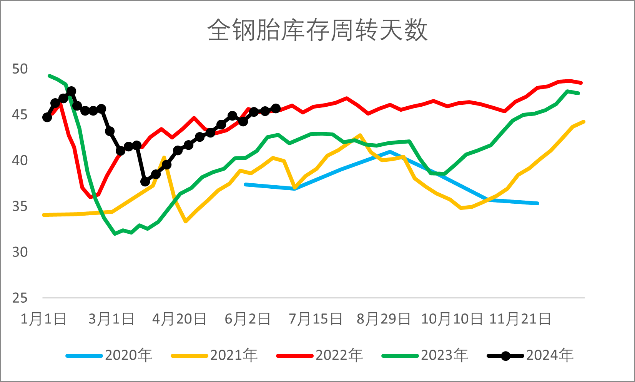

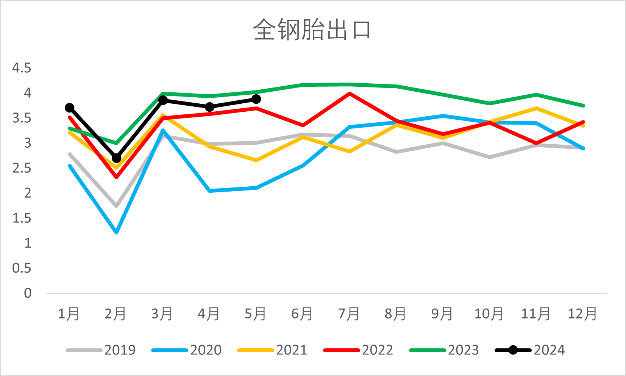

全钢胎企业下游需求偏弱,国内整车货运流量指数同比低位,重卡销量累计同比微增7.74%,物流行业运费下降,压缩利润空间,同时房地产行业的户外基建开工率增速减缓,弱需求导致全钢胎库存累库至近年较高位,轮胎企业主动降低开工,对于上游原料天然橡胶的需求仅维持刚需。出口方面,由于地缘政治因素,海运费上涨导致出口累计同比下降2.04%,国内库存同比高位并有继续累库的趋势。

图2.20:中国整车货运流量指数

图2.21:重卡销量(辆)

图2.22:全钢胎开工率

图2.23:全钢胎库存周转天数

图2.24:全钢胎出口

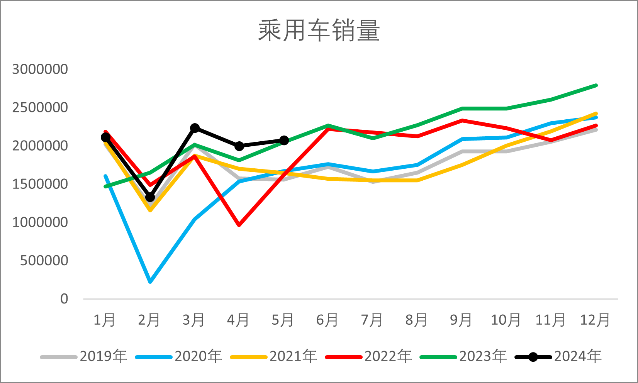

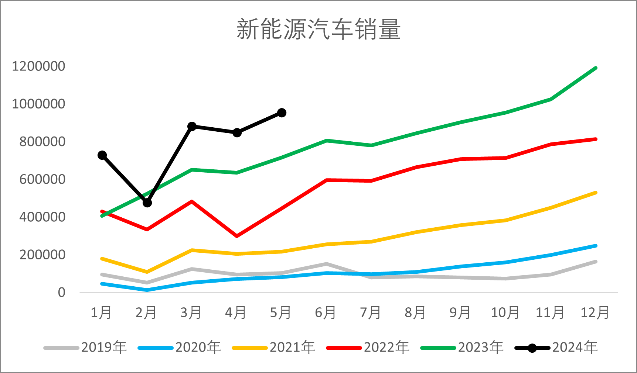

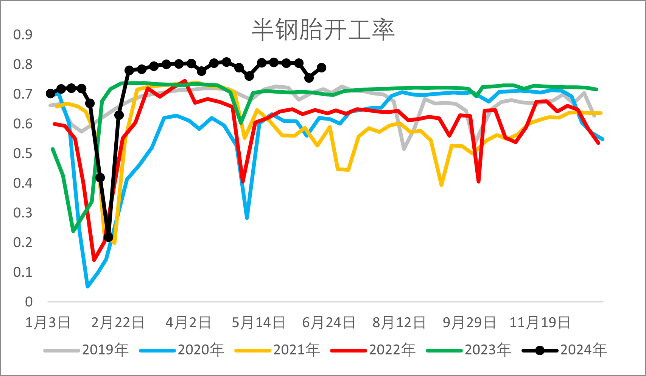

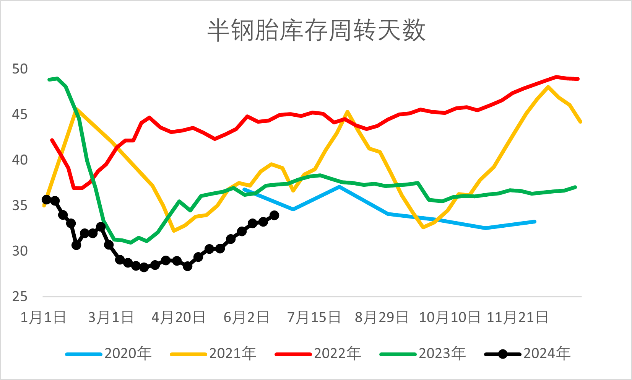

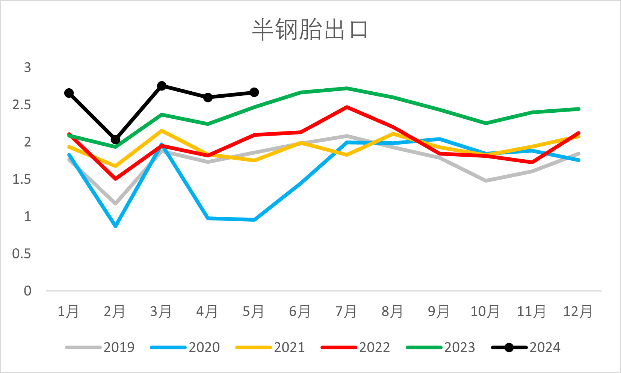

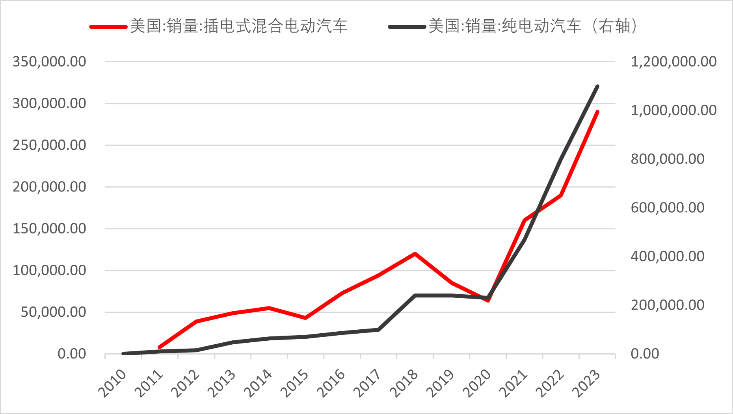

半钢胎上半年内需支撑偏强,终端消费同比偏高,新能源汽车销量累计同比上涨32.48%,带动企业开工率持续高位运行,同时海外新能源汽车的发展前景良好,对于半钢胎的需求强于全钢胎,但海外市场自产轮胎成本较高,压缩利润空间,且由于普遍消费降级,在替换胎、配套胎需求向好的情况下,多依赖于进口轮胎,而国产轮胎相较之下性价比高,因此我国半钢胎出口累计同比增长14.57%,支撑天然橡胶下游需求,国内库存持续去库至近年低位,后因海运费上涨导致出口压力增大,库存缓慢累积。

图2.25:乘用车销量(辆)

图2.26:新能源汽车销量(辆)

图2.27:半钢胎开工率

图2.28:半钢胎库存周转天数

图2.29:半钢胎出口

2.2.2 各种因素刺激下,下半年海内外需求或恢复性增长

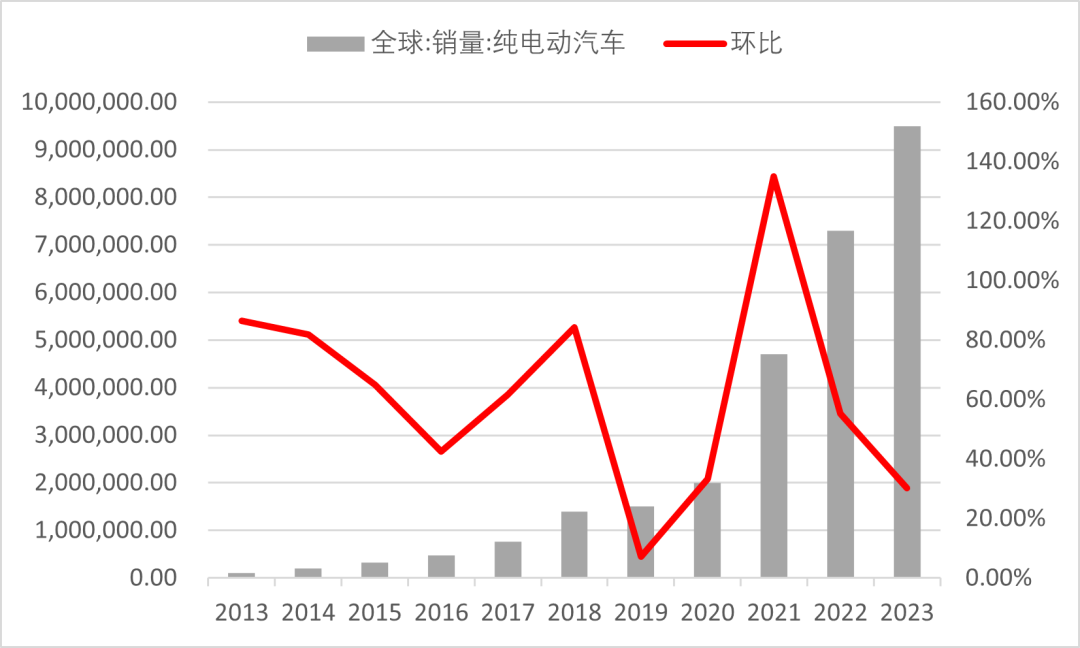

今年3月7日我国国务院发布关于印发《推动大规模设备更新和消费品以旧换新行动方案》的通知,随后于4月27日,商务部、财政部等7个部门联合印发《汽车以旧换新补贴实施细则》,推动终端汽车替换消费,5月15日工业和信息化等5部门联合发布关于开展2024年新能源汽车下乡活动的通知,促进新能源汽车发展,提振新能源汽车的内销,带动上游轮胎、橡胶产业上行。5月17日中国人民银行和国家金融监督管理总局联合发布了一系列为提振房地产行业的政策,刺激终端消费,带动物流业等行业的发展,间接提振轮胎企业、橡胶企业的开工积极性。同时,中东、南美等海外地区的新能源汽车发展前景向好,虽然海运费上涨,但高性价比国产轮胎仍有出口市场,且部分地区由于气温普遍较高,轮胎老化速度稍快,对于替换胎市场有一定程度的利好。另外,EUDR政策计划于明年年初落地,而由于欧盟各产区仍存在部分原料溯源困难的问题,EUDR原料紧缺,或有产地囤货EUDR原料、标准橡胶等现象,刺激原料价格易涨难跌,从而推涨天然橡胶价格。

图2.30:美国电动汽车销量

图2.31:全球电动汽车销量

3

下半年天然橡胶走势展望

随着天气好转,各地迎来降雨,下半年进入旺产季,橡胶供应将放量,目前处于开割初期,全年产量还无法推算,我们认为,若无极端天气干扰,全年产量或将同比微增;下游需求将恢复性增长,大力发展新能源汽车的趋势下,虽然海运费上涨以及贸易流改变导致了贸易壁垒,高性价比国产轮胎的海外市场仍有向好预期,叠加EUDR政策计划落地在即,产地囤货EUDR原料及标准橡胶需求同样偏强;我国国内轮胎厂的加速出海,或将带来海外主产区的出口分流,我国进口量或将减少,从而减轻国内的供应压力,但由于我国对于进口的依赖度较高,国内供应或紧缺,将推行天然橡胶价格震荡上行。

我们预期产区开割放量初期,结合库存,供应偏宽松,胶价或先回调,随后由于全球需求恢复性增长,从全球供需平衡的角度看或存在供应缺口,从而推涨橡胶价格,波动区间或在15000-18000。策略上建议逢低多配。

图3.1:我国天然橡胶平衡表

风险点:宏观波动、地缘政治影响、需求不及预期、EUDR政策延期落地、极端天气干扰。