央行:7月8日起,将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00-16:20,期限为隔夜,采用固定利率、数量招标,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20bp和加点50bp。

哥白尼气候变化服务局:今年6月,全球平均地表气温为16.66摄氏度,为有记录以来的最热6月。全球气温连续13个月创下新高,且连续12个月比工业化前水平高出1.5摄氏度。

乘联会:6月,乘用车产量、零售分别完成213.4万辆和176.7万辆,同比分别降低2.8%和6.7%。其中,新能源汽车产量、零售分别完成93.3万辆和85.6万辆,同比分别增长26.6%和28.6%。

原油:

本期原油板块小幅回调,内盘SC原油期货夜盘收跌1.54%,报625.6元/桶;SC 8-9月差呈Backwardation结构,今日收报2.6元/桶。外盘Brent原油期货收跌0.98%,报85.69美元/桶;WTI原油期货收跌1.13%,报82.22美元/桶。

中东方面,以色列国防部长加兰特表示,即使以色列在加沙地带与哈马斯达成停火协议,以军与黎巴嫩真主党的作战仍将继续,需警惕局势升级可能。近期美国将受飓风侵袭,休斯顿、得克萨斯城、自由港、加尔维斯顿的港口已被关闭,美国原油产量或受影响,建议持续关注。

本期燃料油板块跟随成本端走势,FU高硫燃期货夜盘收跌0.61%,报3580元/吨;LU低硫燃期货夜盘收跌0.45%,报4410元/吨。近期高低硫价差较前期回温,内盘LU-FU 09价差已重回800元/吨以上,外盘同期Hi-5走阔至110美元/吨。但考虑到高硫燃偏强格局未改,高低硫价差短期之内反弹空间或相对有限。从中东地区库存水平来看,截至6月24日当周,富查伊拉用作发电和航运燃料的燃料油库存录得927.1万桶,环比增加49.5万桶,增幅5.6%。从欧洲地区库存水平来看,据荷兰咨询公司Insights Global数据,截至6月27日当周,阿姆斯特丹-鹿特丹-安特卫普(ARA)炼油和仓储中心的燃料油库存录得153万吨,环比增加1.3%。

聚酯产业链:

PX:

PX期货主力合约受PTA影响。PX月差波动剧烈,9-1月差从近月升水转为贴水,呈Contango结构。最新一期EIA汽油超预期去库,但库存水平仍然偏高。近期观察到RBOB汽油裂解价差小幅回升,汽油型重整利润反弹,但仍然不及芳烃型重整利润。石脑油价格受原油影响持续上涨,PX价格因供应偏向宽松,未跟随成本跟涨,PXN价差收敛。失去调油需求支撑后,PX估值回落,预计PXN价差还有下跌空间。

PTA:

PTA主力合约增仓上行,随后快速减仓回落,其主线是修复PTA与PX间相对估值。现货PTA加工费与盘面加工费都大幅上涨,在检修的影响下,虽然有装置恢复开工,但最新一期PTA开工水平维稳,达到77.0%,周度环比上涨0.08个百分点,同比下跌2.0个百分点,处于历史同期偏低位置。据隆众口径,近期PTA社会库存去库缓慢,最新一期社会库存量为447.05万吨,环比减少5万吨。

PF:

近期PF主力合约跟随PTA上涨后回落,PF相对PTA盘面价差收敛。同时PF主力基差明显走阔,现货涨幅大于期货。中国纺织企业产成品库存可用天数与原料库存可用天数双双上涨,终端消费的负反馈传导至上游。纺织企业机械开工水平都处于春节恢复开工后偏低位置,或使长丝开工水平继续维持低位。短纤开工同样偏低,以争取产业利润。虽然炼厂PTA库存成品库存去库,但是全都挤压在聚酯工厂的原料库存中,并非实际需求拉动PTA库存去库。策略上,PTA炼厂可考虑在盘面逢高锁定加工利润。观点仅供参考。

烯烃产业链:

甲醇:

从估值看,当周甲醇制烯烃利润偏低,目前位于5年同期波动区间下沿;华南进口利润窄幅波动,中国主港与东南亚美金价差偏低。综合看甲醇估值偏中性。从供需看,当周国内甲醇产能利用率为79.69%,环比跌1.36%,回落到历史同期均值附近。进口端本周到港量为36.80万吨;其中,外轮在统计周期内33.48万吨,内贸周期内补充3.32万吨。本周到港量大幅回升。需求端,甲醇制烯烃装置产能利用率在62.81%。宁夏主流企业3期装置计划内检修,恒有能源装置停车,导致国内烯烃行业开工继续降低。库存端,本周甲醇港口库存量在88.75万吨,较上期+9.72万吨,环比+12.30%。本周生产企业库存37.58万吨,较上期减少2.36万吨,跌幅5.91%;样本企业订单待发30.99万吨,较上期增加1.98万吨,涨幅6.81%。综上,本周甲醇供需偏弱。

塑料:

从估值看,聚乙烯进口利润小幅回落,而聚乙烯线型与低压膜价差则维持高位,综合看塑料估值偏高。从供需看本周聚乙烯产能利用率78.34%,较上周期下降了0.32个百分点。本周期内万华化学、宁夏宝丰、燕山石化装置检修,导致本周产能利用相较上周期有所下降,同比看开工率略低于去年同期水平。从排产来看,本周线型排产比例降至26.9%。综合看本周国内总供应减少。需求端聚乙烯下游制品平均开工率较前期+0.29%。其中农膜整体开工率较前期+0.49%;PE管材开工率较前期-0.34%;PE包装膜开工率较前期+0.55%;PE中空开工率较前期+0.44%;PE注塑开工率较前期+0.67%;PE拉丝开工率较前期-0.78%。下游总开工低于过去两年同期水平。库存方面,上游生产企业样本库存量41.57万吨,较上期跌3.55万吨,环比跌7.87%,库存趋势维持跌势。聚乙烯社会样本仓库库存较上周期增0.02万吨,环比增0.04%。PE社会样本仓库库存分品种来看,HDPE社会样本仓库库存与上周期增3.27%;LDPE社会样本仓库库存较上周期降9.4%;LLDPE社会样本仓库库存较上周期降1.88%。综上,塑料供需面偏中性。

聚丙烯:

从估值看,丙烯单体聚合利润位于偏低位,丙烷脱氢制聚丙烯利润小幅下行;聚丙烯拉丝与共聚价差回到历史同期均值水平,综合看聚丙烯估值偏低。从供需看,本周聚丙烯国内开工率环比上升0.51%至72.65%,同比明显低于过去两年同期水平。排产比例方面,拉丝排产比例回升至31.83%。综合看国内聚丙烯供应压力增加。需求端,本周聚丙烯下游行业平均开工下降0.32个百分点至49.61%,较去年同期高0.75个百分点。库存方面,本周聚丙烯商业库存总量在73.59万吨,较上期上涨0.65万吨,环比涨0.89%,其中生产企业总库存环比-0.77%;样本贸易商库存环比+7.20%;样本港口仓库库存环比+0.43%。分品种库存来看,拉丝级库存环比+3.32%;纤维级库存环比-21.91%。综上,聚丙烯供需面转弱。

策略上建议暂以观望为主。仅供参考。

橡胶:

行情回顾。周一中国商品期货市场跌多涨少。其中丁二烯橡胶期货涨幅居前,主力合约BR2408较前一交易日收盘价上涨200元至14920元/吨,涨幅1.4%;天然橡胶期货主力合约RU2409上涨30元至14610元/吨,涨幅0.2%;20号胶期货主力合约NR2409下跌20元至12215元/吨,跌幅0.2%。

行业资讯。(1)据Qinrex,泰国中央市场烟片65.21泰铢/公斤(-1.5,较上一工作日,下同),胶水63.5(-2.0),杯胶54.0(-1.95)。(2)国内产区,云南胶水13600元/吨(-200),海南胶水13600(0)。(3)欧盟宣布将在2024年7月4日至11月2日期间对中国进口电动车加征临时关税。据了解,欧洲是我国纯电动汽车的海外最大消费市场,2023年我国向欧洲出口了64万辆纯电动汽车,占比41.27%,主要来自比利时、英国、西班牙、荷兰、德国、斯洛文尼亚、法国和瑞典。

策略建议。维持天胶期货和20号胶的“空配”观点。风险点在于现货环节去库幅度和时长远超预期,不论这一风险的驱动是来自于海外天胶货源到港慢于预期、合成胶的短缺替代还是下游需求好于预期。由于顺丁橡胶重要原料丁二烯较天胶原料要紧张,原料供应差异使得顺丁橡胶加工环节利润改善预计要晚些。观点供参考。

有色:

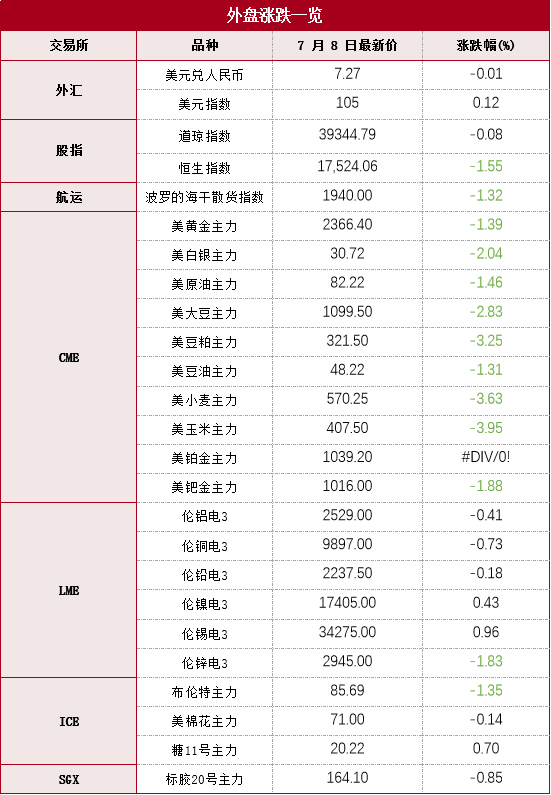

隔夜,LME铜收跌73美元,跌幅0.73%,LME铝收跌10美元,跌幅0.41%,LME锌收跌55美元,跌幅1.83%,LME镍收涨75美元,涨幅0.43%,LME锡收涨325美元,涨幅0.96%,LME铅收跌4美元,跌幅0.18%。消息面:美国6月非农就业人数增加20.6万人,好于市场预测的19万人,但低于5月向下修正的21.8万人。欧元区6月CPI初值同比升2.5%,预期升2.5%。欧元区6月制造业PMI终值为45.8,预期45.6。6月份中国电解铝行业含税完全成本平均值为17,680元/吨,环比增长2.76%,同比增长12.82%,主因氧化铝月度均价大幅上涨。本周山东省内所有铜炼厂均结束检修,开始投料生产。铅精矿加工费已跌破2016年的历史低位1000元/金属吨,最新600元/吨。最新全国主流地区铜库存减1.18万吨至39.8万吨,国内电解铝社会库存增1.77万吨至79.1万吨,铝棒库存增0.68万吨至14.65万吨,七地锌库存增0.16万吨至19.99万吨。金属库存小幅回落,欧洲率先降息,美联储按兵不动,美元震荡。操作建议,短线偏空交易思路为主。观点仅供参考。

免责声明:报告所引用信息和数据均来源于公开资料,分析师力求报告内容和引用资料和数据的客观与公正,但对这些信息的准确性及完整性不做任何保证,不保证该信息未经任何更新,也不保证我司作出的任何建议不会发生任何变更。在任何情况下,我司不就本报告中的任何内容对任何投资做出任何形式的担保,据此投资,责任自负。