涨幅居前的三个品种分别是集运欧线、锰硅和沪银;跌幅居前的是碳酸锂、棕榈油和豆油。

从板块整体表现看,有色多数上涨,农产品、能化多数下跌。

资金流入前三名为沪金、沪银和沪铜;流出前三名分别为豆粕、纯碱和甲醇。

从板块资金流动情况来看,有色、股指多数流入,农产品、国债多数流出。

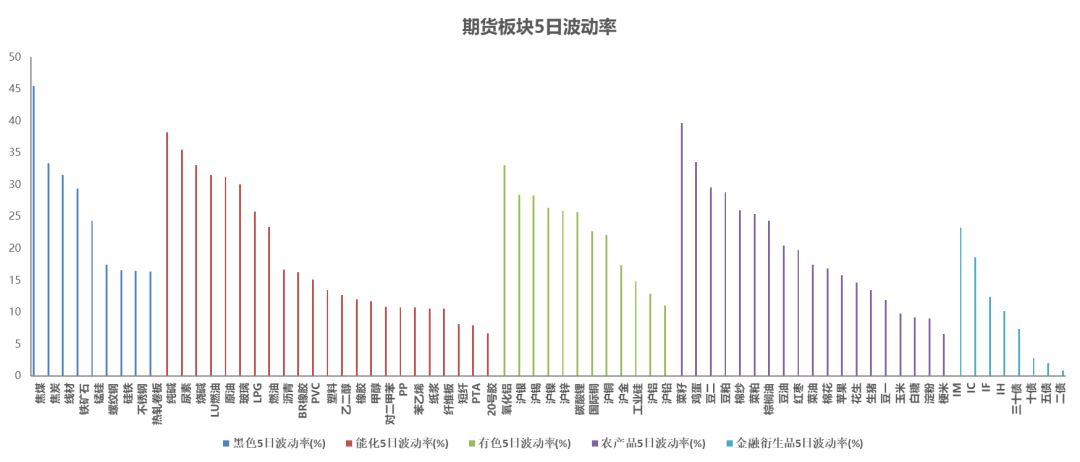

从5日波动率水平看,前三位为集运欧线、焦煤和菜籽;低波动前三品种为二债、梗米和20号胶。

从板块整体波动率情况来看,黑色、农产品波动较高。

美国5月密歇根大学消费者信心指数初值为67.4,预期为76,前值为77.2。

我国4月CPI值同比+0.3%,前值+0.1%;当月PPI值同比-2.5%,前值-2.8%。

我国4月社融规模减少1987亿,当月新增人民币贷款为7300亿、前值为3.09万亿。

国常会审议通过《制造业数字化转型行动方案》,将加快核心技术攻关和成果推广应用等工作。

整体涨势未改,继续持有沪深300期指多单

从近期A股表现看,其关键位支撑持续夯实、且交投氛围显著改善,技术面多头格局依旧明朗。而国内部分主要经济指标虽有走弱,但从增量视角看,随政策面措施加码发力、基本面内生动能逐步强化,复苏大势未改。此外,从股债风险溢价比、全球主要指数对比看,A股估值仍偏低,扩张潜力依旧良好。综合看,积极因素仍有充足发酵空间,A股维持多头思路。再考虑具体分类指数,从业绩预期、股息率及估值水平看,相关行业在沪深300指数占比最高,前多仍宜继续持有。

沪铜

积极因素仍有待发酵,铜价走势乐观

海外宏观方面,美国就业数据表现不佳,市场对降息预期继续抬升,美元上方承压。国内方面,经济及金融数据喜忧参半,但政策仍有加码空间。供给方面,矿山扰动事件仍较多,且不确定性偏强。资本开支不足、矿端品位下降等问题仍存,中期铜矿供给紧张问题未变。目前冶炼加工费仍未出现改善,精铜产量受限继续。下游需求方面,电力、家电等传统需求均存潜在利多。库存方面海内外涨跌不一,整体压力有限。综合而言,宏观支撑仍存,且供给紧张问题难以消退,需求存改善预期,铜价向上趋势未变。

沪铝

上行趋势未变,铝价高位震荡

海外宏观方面,美国就业数据表现不佳,市场对降息预期继续抬升,美元上方承压。国内方面,经济及金融数据喜忧参半,但政策仍有加码空间。供给方面,受铝土矿供给紧张的影响,氧化铝维持高位,对成本形成支撑。云南地区电解铝复产整体较为顺利,但产量实际增长暂时有限,且产能天花板仍存,供给增量有限。需求方面,家电、地产等均有积极政策,下游开工表现良好。库存方面继续转为下跌,下趋势延续,且仍处低位。综合来看,宏观对有色金属支撑延续,叠加铝供需端均存利多,下方支撑明确。

碳酸锂

关注锂矿成本支撑强度,下游排产可能边际走弱

锂盐周度产量延续增长,供应端已显示有所宽松;终端市场消费持续高位,需求利多政策刺激需求释放。现货价格区间运行,节后采购力度有限,锂盐销售并不顺畅。上周五期货单边下跌,合约继续增仓而成交额有增长;供给出现宽松信号,产业链过剩问题亟待解决,建议投资者短期维持观望。

工业硅

终端需求无显著改善,短期硅价震荡维稳

最近数个交易日内出现多次长上影线,当前价位阻力较强,继续上行需基本面强逻辑驱动。目前工业硅仍面临高供应高库存压力,叠加西南地区硅厂将陆续开炉复工,终端需求无显著改善。预计短期工业硅市场价格震荡维稳。

钢矿

弱现实压力有所显现,黑色金属短期震荡运行

螺纹

宏观方面,4月金融数据大幅不及预期,经济内生融资需求不强,政府债券拖累程度较深,经济边际走弱压力显现,急需存量稳增长政策落实。中观方面,宏观稳增长政策落实到兑现钢材消费是慢变量,而长短流程钢厂复产加快,供给释放则是快变量。导致5月钢铁行业面临供给增长,需求见顶,去库速度较4月明显放缓的局面。并且,在终端需求阶段性见顶的压力下,钢厂即期利润快速由正转负,钢厂对原料涨价接受度减弱,,复产预期带来的正反馈逻辑基本结束。总体看,乐观预期暂无增量利好强化,而弱现实的压力正逐步积累,短期螺纹偏弱震荡概率较高,但中期震荡上行的方向暂未改变。

热卷

中观方面,宏观稳增长政策落实到兑现钢材内需,属于慢变量,外需面临反倾销、买单被查等风险因素扰动,而钢厂复产,供给释放,则属于快变量。在此背景下,5月国内钢铁行业面临供给增长,而需求阶段性见顶的压力,板材表现尤为明显,板材去库困难已显性化。截至上周五,钢联小样本,热卷总库存已连续两周增加,库存绝对值创下同期新高。并且,在钢材消费未实质性增长的情况下,钢厂即期利润已快速由正转负,钢厂对原料涨价的接受度有所减弱,复产预期带来的正反馈逻辑基本结束。综上,乐观预期暂无增量利多强化,而弱现实压力正在显性化,短期热卷偏弱震荡的概率较高,但中期震荡上行的方向暂未有明确转向信号。

铁矿

宏观方面,国内存量稳增长政策落实是乐观预期的主要支撑,但政策落实到兑现钢材消费,需要时间,属于行情慢变量因子。中观方面,国内高炉复产加快,上周钢联样本铁水日产已达到234.5万吨,距离回到240万吨已不远。但钢材周度表需数据仍低于五一节前,存量稳增长政策生效还需要时间,钢材消费存在阶段性见顶风险。这直接导致5月建筑钢材去库速度较4月明显放缓,热卷库存连续2周增加。与此同时,钢厂即期利润已快速由正转负,上周钢厂盈利比例再度下滑,钢厂对原料涨价的接受度降低。钢铁行业“弱现实”压力正在积累,也将拖累铁矿价格运行。综合看,短期铁矿价格震荡偏弱的概率提高。策略上:单边,新单观望;组合,观望。风险提示:二季度存量政策落实偏慢,国内钢材消费改善预期落空。

煤焦

利润修复助力焦企提产,关注下游补库持续性

焦炭

焦炭入炉刚需支撑尚且较强,加之下游主动采购,焦化厂厂内库存不断消耗,但焦企完成多轮涨价,利润增长刺激开工恢复,供应压力随之而来,港口贸易环节价格松动,现货提涨接近尾声,焦炭期价短期回调压力仍存。

焦煤

钢焦企业生产积极,原料补库亦在进行当中,焦煤矿山库存不断向下游转移,但短期利多因素基本出尽,坑口竞拍价格涨幅收窄,而下游焦炭提涨处于尾声,降价压力或向上游传导,焦煤价格短期回调压力增强,能否重拾涨势依赖于需求兑现是否存在增量预期。

纯碱

增量上行动能不足,纯碱玻璃新单观望

纯碱

根据最新市场信息,5月装置检修压力也不算小。周六纯碱在产装置开工率降至84.75%,根据隆众估计本周开工率在85%左右。纯碱过剩幅度尚在可控范围内,叠加下游玻璃厂继续对纯碱进行补库,碱厂库存压力未如预期般快速增加。再加上未来夏季集中检修的可能,基本面依然存在阶段性供需错配的风险。预计纯碱现货价格易涨难跌。不过,纯碱09合约大幅升水现货后,在确定性的供应过剩及总库存持续积累的情况下,盘面推涨的驱动和安全边际不足。建议新单短期观望为主,在检修季结束前寻找回调做多的机会。

4月二手房成交环比同比改善,汽车销售创同期新高,对冲地产竣工增速回落的影响,玻璃刚需韧性可能好于市场预期。这与玻璃高供给压力下,玻璃厂原片库存增长速度偏缓,较为一致。并且,由于玻璃过剩预期较为一致,下游大概率尽量维持低库存,一旦终端需求环比改善,将带来阶段性补库需求,这与节后浮法玻璃出库节奏表现也一致。同时,玻璃价格重心大幅下移,叠加纯碱涨价,玻璃行业盈利显著收缩,近期玻璃产线冷修数量和冷修计划均明显增多。不过玻璃供给偏高压力暂难缓解,在大规模冷修未铺开前,终端需求强度仍不足以承接当前供应规模。因此,我们对于玻璃期现价格上破天然气工艺成本(即1600)后的续涨空间,仍暂持谨慎态度。建议玻璃09合约新单跟随纯碱操作,寻找回调试多09合约的机会。

原油

缺乏明确单边驱动,预计油价维持震荡格局

油价缺乏明确单边驱动,预计油价维持震荡格局。

甲醇

甲醇回调幅度扩大,建议布局空单

上周五看跌期权成交显著增加,期权成交量PCR达到4月10日以来最高,其他诸如乙二醇、PTA和苯乙烯等化工品期权市场情绪也转为看空,警惕短期回调幅度扩大,推荐做空MA409、做多PP-3MA价差或卖出看涨期权,胜率依次提升,但赔率依次下降。

聚烯烃

供应转为宽松,情绪转为看空

上周六聚烯烃现货价格基本保持稳定,仅部分地区PP价格下跌20-50元/吨。上周L净多持仓减少2万手,PP净空持仓量达到3月以来最高。供应转为宽松,情绪转为看空,聚烯烃面临回调。

棕榈油

增产预期及成本下滑,价格上方存压力

上周棕榈油价格先上后下,价格走势主要受其他油脂品种的带动,棕油自身基本面仍偏弱,价格上方存压力。供需方面,受季节性影响供给增加预期仍将维持,目前主产国处季节性增产期,若无极端天气发生,产量预计将持续增加。国内需求方面,仍无实质性改善,且买船增加,进口成本下降,供应紧张压力缓解。综合来看,棕榈油价格向上驱动不足,且供给将季节性抬升,价格上方承压。

橡胶

原料供应仍不时受阻,橡胶供需结构持续改善

政策加码推动汽车消费,轮胎企业开工情况尚佳,橡胶需求预计稳步增长,而国内开割季原料供应节奏受制于产区天气状况,供减需增预期支撑橡胶价格;再从市场交易情绪角度分析,近期沪胶波动率显著降低,而基本面并未转差,价格回调后上行驱动仍强。

市场有风险,投资需谨慎!

来源: 兴业期货